- Rentnerinnen und Rentner müssen ihre staatliche Rente versteuern, wenn ihre Gesamteinkünfte – inklusive der gesetzlichen Rente und etwaiger weiterer Einkünfte wie Kapitalerträge oder Mieteinnahmen – den jährlichen Grundfreibetrag übersteigen.

- Der Rentenfreibetrag sinkt Jahr für Jahr. Rentner, die 2024 in Rente gehen, versteuern bereits 83% ihrer Rente. Dieser Prozentsatz steigt bis 2040 auf 100%, sodass ab diesem Zeitpunkt die gesamte Rente steuerpflichtig ist.

- Rentner können verschiedene Ausgaben von der Steuer absetzen, darunter Sonderausgaben wie Versicherungsbeiträge, außergewöhnliche Belastungen wie Krankheitskosten, Kosten für haushaltsnahe Dienstleistungen und Handwerkerleistungen.

- Seit 2023 dürfen Rentner unbegrenzt hinzuverdienen, ohne dass ihre Altersrente gekürzt wird. Dies betrifft jedoch nicht Erwerbsminderungs- oder Witwenrenten, für die spezielle Grenzen gelten.

Mit dem Eintritt in den Ruhestand ändert sich nicht nur die tägliche Routine, sondern auch die steuerliche Situation. Viele Neurentner stellen sich daher die Frage: „Welche Steuern fallen auf die gesetzliche Rente an?“ Sobald die gesetzliche Rente den steuerlichen Grundfreibetrag übersteigt, entsteht nicht nur eine Steuerpflicht, sondern auch die Notwendigkeit, eine Steuererklärung abzugeben. Im Gegensatz zu Erwerbstätigen können Rentner jedoch verschiedene steuerliche Vergünstigungen wie den Versorgungsfreibetrag oder den Altersentlastungsbetrag in Anspruch nehmen. Wie sich das auf deine Steuerlast im Alter auswirkt, erfährst du im folgenden Artikel.

Nach Angaben des Statistischen Bundesamtes bezogen im Jahr 2022 in Deutschland knapp 22 Millionen Menschen Renten in Höhe von insgesamt 363 Milliarden Euro. Davon waren rund zwei Drittel, also 241 Milliarden Euro, steuerpflichtig. Damit ist der Anteil der Steuerpflichtigen seit 2015 von 55,3 Prozent auf 66,4 Prozent gestiegen. Das bedeutet, dass immer mehr Rentnerinnen und Rentner Steuern zahlen und eine Steuererklärung abgeben müssen.

Grundlagen der Rentenbesteuerung

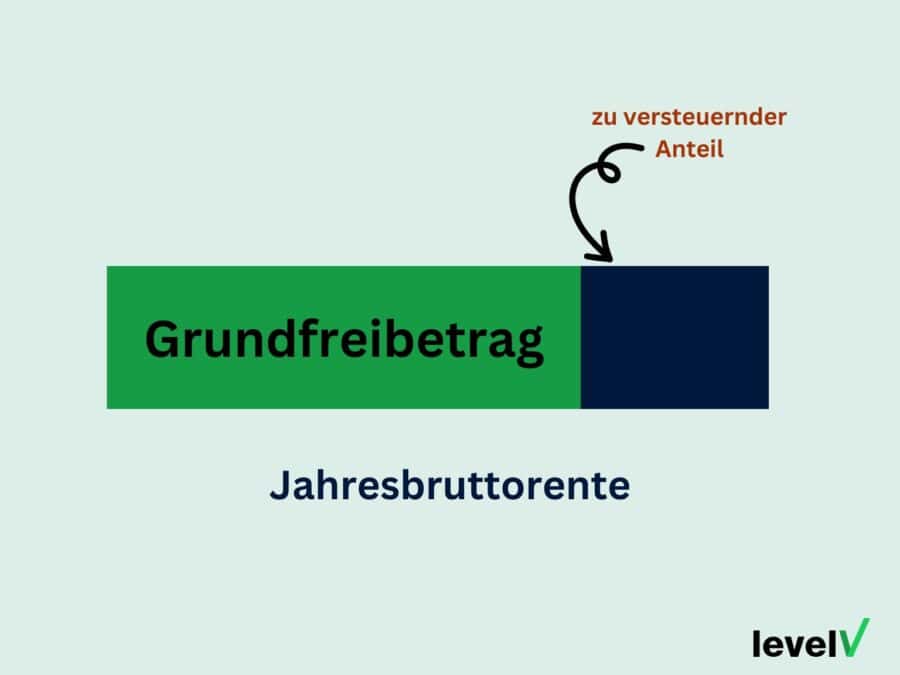

Der Grundfreibetrag ist ein Betrag im deutschen Steuerrecht, bis zu dem das Einkommen einer Person steuerfrei bleibt. Das bedeutet, Einkünfte bis zu dieser Grenze werden nicht besteuert, erst darüber liegende Beträge unterliegen der Einkommensteuer. Der Grundfreibetrag soll sicherstellen, dass das Existenzminimum eines jeden Steuerpflichtigen steuerfrei bleibt und somit das notwendige Minimum für den Lebensunterhalt nicht besteuert wird. Dieser Betrag wird regelmäßig angepasst, um der Inflation und anderen wirtschaftlichen Veränderungen Rechnung zu tragen.

Für das Jahr 2024 liegt der Grundfreibetrag bei 11.784 Euro für Alleinstehende. Alles, was du darüber hinaus im Rentenalter an Einkünfte erwirtschaftest oder an Rentenzahlungen bekommst, musst du versteuern. Für Rentnerinnen und Rentner ist dieser Freibetrag besonders relevant, denn er bestimmt, ab welchem Einkommensniveau ihre Rente besteuert wird. Erst wenn die gesetzliche Jahresbruttorente diesen Betrag übersteigt, greift die Steuerpflicht, und es wird erforderlich, eine Steuererklärung zu erstellen. Dazu solltest du wissen, dass sich der steuerpflichtige Anteil der Rente seit 2015 immer weiter steigt – Stichwort: Rentenfreibetrag.

Gut zu wissen: Rentner, deren Gesamteinkommen voraussichtlich unter dem Grundfreibetrag bleibt, können eine Nichtveranlagungsbescheinigung beim Finanzamt beantragen. Diese Bescheinigung bewirkt, dass die Rentenversicherung und andere Auszahlungsstellen keine Kapitalertragsteuer, Zinsabschlagsteuer und ähnliche Steuern abführen müssen.Weitere Einkünfte können deinen Durchschnittssteuersatz natürlich erhöhen.

Altersvorsorge mit Finanzkonzept

Rente aufbessern mit privater Altersvorsorge. Was passt am besten zu dir?

Jetzt Kontakt aufnehmenRentenfreibetrag – einfach erklärt

In Deutschland unterliegt die Rente der Einkommensteuer. Der steuerpflichtige Anteil der Rente wird dabei schrittweise angehoben, bis im Jahr 2040 Renten in voller Höhe zu versteuern sind. Dieser Prozess wird durch den sogenannten Rentenfreibetrag geregelt, der angibt, welcher Prozentsatz der Rente nicht versteuert werden muss.

Für Rentnerinnen und Rentner, die im Jahr 2024 in den Ruhestand treten, werden 83% ihrer Rente besteuert, was bedeutet, dass sie einen Rentenfreibetrag von 17% genießen. Dieser Freibetrag verringert sich jährlich um 0,5 Prozentpunkte. So wird im Jahr 2025 der steuerpflichtige Teil der Rente auf 83,5% steigen, und der Rentenfreibetrag sinkt entsprechend auf 16,5%. Diese Entwicklung setzt sich fort, bis der Rentenfreibetrag im Jahr 2030 auf 14% fällt, bei einem Besteuerungsanteil von 86%.

Für Rentnerinnen und Rentner, die im Jahr 2024 in den Ruhestand treten, werden 83% ihrer Rente besteuert, was bedeutet, dass sie einen Rentenfreibetrag von 17% genießen. Dieser Freibetrag verringert sich jährlich um 0,5 Prozentpunkte. So wird im Jahr 2025 der steuerpflichtige Teil der Rente auf 83,5% steigen, und der Rentenfreibetrag sinkt entsprechend auf 16,5%. Diese Entwicklung setzt sich fort, bis der Rentenfreibetrag im Jahr 2030 auf 14% fällt, bei einem Besteuerungsanteil von 86%.

Diese stufenweise Anpassung spiegelt die gesetzliche Regelung wider, die darauf abzielt, die Besteuerung der Renten an die Besteuerung der Erwerbseinkommen anzugleichen. Bis zum Jahr 2040 wird dieser Übergang vollzogen sein, sodass Renteneinkünfte dann in vollem Umfang steuerpflichtig sind.

| Jahr des Rentenbeginns | Besteuerungsanteil in % | Rentenfreibetrag in % |

| 2024 | 83 | 17 |

| 2025 | 83,5 | 16,5 |

| 2026 | 84 | 16 |

| 2027 | 84,5 | 15,5 |

| 2028 | 85 | 15 |

| 2029 | 85,5 | 14,5 |

| 2030 | 86 | 14 |

Der Besteuerungsanteil wird dann mit dem persönlichen Steuersatz versteuert. Dabei profitieren die meisten Rentnerinnen und Rentner von der nachgelagerten Besteuerung ihrer Rente. Denn in der Regel haben sie im Alter ein geringeres Einkommen, so dass ihre Rente mit einem niedrigeren Steuersatz besteuert, wird als während des Erwerbslebens. Natürlich dürfen dabei auch die Sozialabgaben nicht vergessen werden.

Rentenbesteuerung berechnen - Beispiel

Stellen wir uns vor, Herr Müller geht im Jahr 2024 in Rente. Seine jährliche Bruttorente beträgt 20.000 Euro. Für Renten, die im Jahr 2024 beginnen, liegt der Rentenfreibetrag bei 17%. Das bedeutet, 17% seiner Rente sind steuerfrei.

20.000 Euro × 17% =3.400 Euro

Das bedeutet, 3.400 Euro von Herrn Müllers jährlicher Rente sind steuerfrei. Der restliche Betrag, also 16.600 Euro (20.000 Euro – 3.400 Euro), ist der steuerpflichtige Teil seiner Rente. Dieser Betrag wird zusammen mit eventuellen weiteren Einkünften zur Ermittlung seiner gesamten Steuerlast herangezogen.

Diese Steuern und Sozialabgaben muss ein Rentner leisten

Der Ruhestand bedeutet nicht, dass man von allen Steuer- und Sozialabgaben befreit ist. Rentnerinnen und Rentner in Deutschland müssen verschiedene Abgaben beachten, die sich auf ihre Nettorente auswirken können. Hier ein kurzer Überblick über die wichtigsten Punkte:

- Eine gute Nachricht vorweg: Rentnerinnen und Rentner sind vom Solidaritätszuschlag befreit. Dieser wurde einst zur Finanzierung des Aufbaus Ost eingeführt und wird heute nur noch von einem Teil der Steuerzahler entrichtet.

- Die Kirchensteuer bleibt auch im Ruhestand relevant. Rentner, die Mitglied einer Kirche sind, zahlen je nach Bundesland 8 oder 9 Prozent Kirchensteuer auf ihre steuerpflichtige Rente.

- Im Bereich der Sozialversicherung müssen Rentner Beiträge zur Kranken- und Pflegeversicherung zahlen. Der allgemeine Beitragssatz zur Krankenversicherung beträgt 14,60 % der Bruttorente, wovon die Rentenversicherungsträger die Hälfte übernehmen. Rentner zahlen also effektiv 7,3 % selbst. Hinzu kommt der Zusatzbeitrag der jeweiligen Krankenkasse, der ebenfalls je zur Hälfte von Rentnern und Rentenversicherung getragen wird.

- Die Beiträge zur Pflegeversicherung müssen Rentner vollständig selbst tragen. Der Beitragssatz beträgt 3,05 % zuzüglich eines Kinderlosenzuschlags von 0,35 % für kinderlose Rentner, unabhängig vom Alter der Kinder.

Daraus ergibt sich für Rentner (mit Kindern) eine Belastung durch Sozialabgaben in Höhe von 10,35 % der Bruttorente. Rentner können ihre Krankenkasse frei wählen und müssen eventuelle Zusatzbeiträge zur Hälfte tragen.

Gut zu wissen: Wer im Alter privat kranken- und pflegeversichert ist, zahlt die Beiträge aus der Nettorente. Die Höhe dieser Beiträge kann stark variieren und hängt von den individuellen Vertragsbedingungen ab.

Altersvorsorge mit Finanzkonzept

Rente aufbessern mit privater Altersvorsorge. Was passt am besten zu dir?

Jetzt Kontakt aufnehmenFazit

Die Rentenbesteuerung ist ein komplexes Thema, das jedoch mit den richtigen Informationen und Hilfsmitteln gut zu bewältigen ist. Eine sorgfältige Planung und die Inanspruchnahme von steuerlichen Vergünstigungen können die Steuerlast im Alter erheblich reduzieren. Insbesondere weil die meisten Rentner neben der staatlichen Rente noch eine private Rente oder Einkünfte aus anderen Quellen haben.

Tipp: Ausführliche Informationen zur Besteuerung deiner privaten Altersvorsorge (z. B. fondsgebundene Rente, Riester-Rente & Basis-Rente) einschließlich wichtiger Aspekte wie Altersentlastungsbetrag, Halbeinkünfteverfahren, Teilfreistellung und Co. findest du hier.

Besteuerung der gesetzlichen Rente FAQ - die am häufigsten gestellten Fragen

Wann muss ich als Rentnerin oder Rentner eine Steuererklärung abgeben?

Rentnerinnen und Rentner müssen eine Steuererklärung abgeben, wenn ihre jährlichen Einkünfte den Grundfreibetrag übersteigen. Dazu zählen nicht nur die gesetzliche Rente, sondern auch eventuelle weitere Einkünfte wie Kapitalerträge, Mieteinnahmen oder Einkünfte aus einer geringfügigen Beschäftigung. Für das Jahr 2024 beträgt der Grundfreibetrag 10.908 Euro für Alleinstehende und 21.816 Euro für Verheiratete.

Was kann ich als Rentner von der Steuer absetzen?

Als Rentner kannst du auch wie Arbeitnehmer bestimmte Ausgaben steuerlich geltend machen, wie z. B.

- Handwerkerkosten

- Haushaltsnahe Dienstleistungen

- Sonderausgaben (z. B. die Kosten der privaten Haftpflichtversicherung)

- Außergewöhnliche Belastungen (z. B. die Kosten fürs Pflegeheim, Fahrten zum Arzt usw.)

Gibt es weitere Freibeträge speziell für Rentnerinnen und Rentner?

Ja, wenn man über 64 Jahre alt ist, kann man den Altersentlastungsbetrag in Anspruch nehmen. Dieser Freibetrag sinkt jedoch jährlich und hängt von deinem Geburtsjahr bzw. dem Jahr ab, in dem du 64 Jahre alt geworden bist. Der Altersentlastungsbetrag gilt für Einkünfte, die nicht Arbeitslohn sind, wie zum Beispiel Einkünfte aus Kapitalvermögen oder aus Vermietung und Verpachtung.

Darf ich als Rentner steuerfrei dazuverdienen?

Ab 2023 kann man als Altersrentner oder Frührentner unbegrenzt hinzuverdienen, ohne dass die Rente gekürzt wird. Dies gilt allerdings nicht für Erwerbsminderungsrenten oder Witwenrenten, für die besondere Hinzuverdienstgrenzen gelten. Beachte aber, dass der Hinzuverdienst steuerpflichtig sein kann, wenn er zusammen mit deinen anderen Einnahmen den Grundfreibetrag übersteigt.

Wie wirkt sich die Rentenanpassung bzw. eine Rentenerhöhung auf die Versteuerung der staatlichen Rente aus?

Sobald die jährliche Bruttorente durch die jährliche Rentenanpassung oder Rentenerhöhung über den Grundfreibetrag steigt, wird man steuerpflichtig!