Altersvorsorge mit Finanzkonzept

Rente aufbessern mit privater Altersvorsorge. Was passt am besten zu dir?

Jetzt Kontakt aufnehmenDie Besteuerung der fondsgebundenen Rentenversicherung

Wie hoch ist die Steuer der privaten bzw. fondsgebundenen Rentenversicherung während der Leistungsphase?

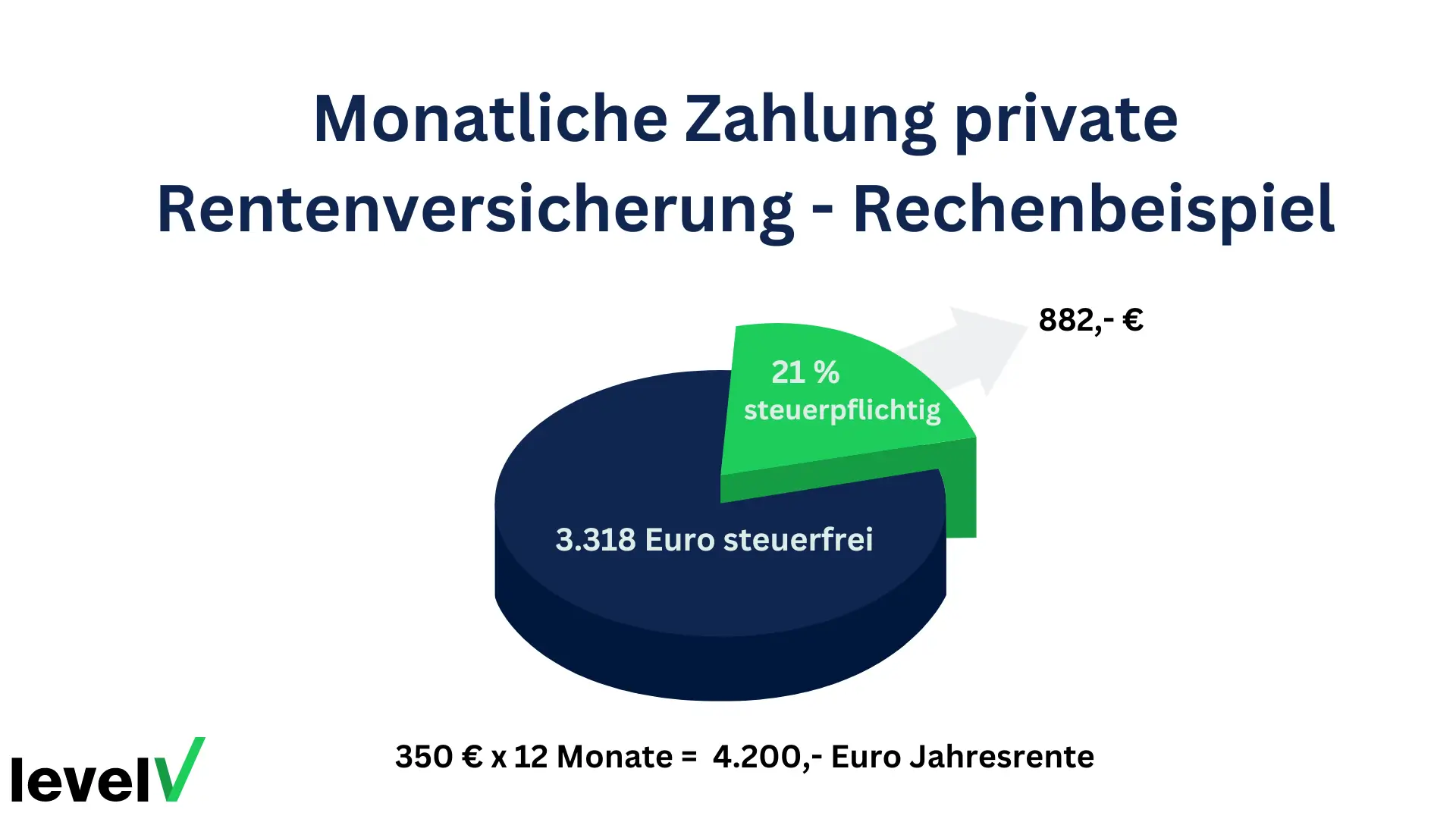

Steuerbelastung bei monatlicher Rentenzahlung berechnen – Rechenbeispiel

| Lebensalter | Ertragsanteil (%) |

| 57 | 25 |

| 58 | 24 |

| 59 | 23 |

| 60-61 | 22 |

| 62 | 21 |

| 63 | 20 |

| 64 | 19 |

| 65-66 | 18 |

| 67 | 17 |

| 68 | 16 |

| 69-70 | 15 |

Ertragsoptimiertes Altersvorsorgekonzept gesucht?

Wir sind der beste Ansprechpartner! Nutze unsere Expertise für ein sorgenfreies Leben im Alter!

Jetzt Kontakt aufnehmenSo wird eine Einmalauszahlung (Kapitalauszahlung) aus einer fondsgebundenen Rentenversicherung versteuert

Lass dich auf jeden Fall von einem Steuerberater beraten. Er kann dir alle möglichen Steuervorteile wie den Altersentlastungsbetrag aufzeigen, um die Steuerbelastung deiner Altersvorsorge in der Auszahlungsphase so gering wie möglich zu halten.

Was ist der Altersentlastungsbetrag?

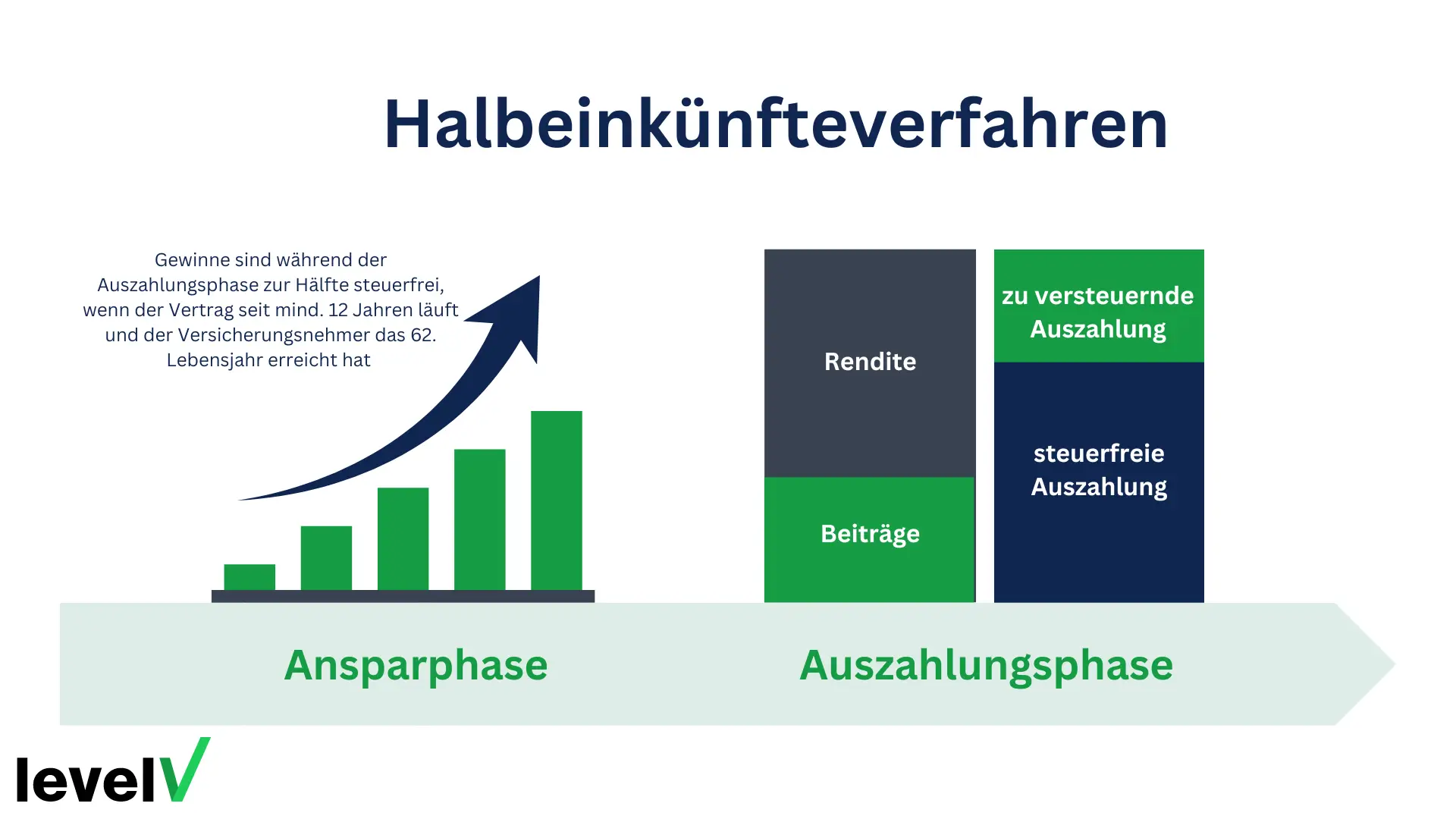

Halbeinkünfteverfahren – vereinfachtes Rechenbeispiel

Durch die Anwendung des Halbeinkünfteverfahrens und die Berücksichtigung einer Teilfreistellung kann die Summe auf 42,5 Prozent, also auf 61.243,15 Euro reduziert werden. Dies ist zwar eine deutliche Reduzierung, es verbleibt aber immer noch ein erheblicher Restbetrag übrig, der versteuert werden muss. Dieser bewegt sich immer noch in einer Höhe, die zu einer Erhöhung deines persönlichen Steuersatzes führen kann. Um das zu verhindern, ist ein gutes Ablaufmanagement unverzichtbar. Dabei können wir dir helfen!

Brauchst du Unterstützung bei der Planung deiner Altersvorsorge?

Gerne beraten wir dich in einem unverbindlichen Gespräch über deine Möglichkeiten.

Jetzt Kontakt aufnehmenSteuern und Altersvorsorge: die Besteuerung einer Riester- oder Rürup-bzw. Basis-Rente

Die Besteuerung der Betriebsrente während der Auszahlungsphase

- Bei der Besteuerung der Betriebsrente ist der so genannte Versorgungsfreibetrag zu beachten. Dieser Freibetrag soll sicherstellen, dass ein Teil der Rente steuerfrei bleibt und somit die Steuerlast im Alter reduziert wird. Die Höhe des Freibetrags hängt vom Jahr des Rentenbeginns ab und wird einmalig festgelegt. Der steuerfreie Teil der Rente bleibt während des gesamten Rentenbezugs gleich, während der steuerpflichtige Teil von Jahr zu Jahr steigt, da der Freibetrag nicht an die Rentenerhöhung angepasst wird.

- Auch bei der betrieblichen Rentenversicherung besteht ein sogenanntes Kapitalwahlrecht. Ob und in welchem Rahmen es beansprucht werden sollte, solltest du dir gut überlegen, da das Risiko besteht, dass du dadurch in eine höhere Besteuerung rutschst.

Die Besteuerung der privaten Rentenversicherung bei Kündigung

- Bei geförderten Verträgen wie der Riester-Rente müssen erhaltene staatliche Zulagen und eventuell in Anspruch genommene Steuervorteile zurückgezahlt werden. Bei ungeförderten privaten Rentenversicherungen wie bei der fondsgebundenen Rentenversicherung entfällt dieser Aspekt.

- Die anfänglich hohen Abschluss- und Verwaltungskosten amortisieren sich in der Regel erst über die Laufzeit. Eine Kündigung vor Ablauf führt dazu, dass diese Kosten nicht durch die Erträge während der Laufzeit gedeckt werden, was einen finanziellen Verlust bedeutet.

- Häufig gehen auch Steuervorteile verloren, die bei einer planmäßigen Auszahlung im Rentenalter anfallen würden. Erträge aus dem Vertrag können bei Kündigung steuerpflichtig werden, wobei die genaue Besteuerung von verschiedenen Faktoren, wie z.B. dem Zeitpunkt des Vertragsabschlusses, abhängt.

Die Besteuerung der privaten Rentenversicherung: die meistgestellten Fragen

Ob und welche Beiträge jährlich steuerlich geltend gemacht werden können, hängt vom gewählten Vorsorgeprodukt ab.

Nein, bei Auszahlungen aus privaten Rentenversicherungen müssen keine Beiträge zur Sozialversicherung abgeführt werden. Denn private Rentenversicherungen werden aus bereits versteuertem Einkommen finanziert und unterliegen daher im Alter nicht der Beitragspflicht zur Sozialversicherung.

Es gibt jedoch Ausnahmen, insbesondere wenn die private Rentenversicherung im Rahmen einer betrieblichen Altersversorgung abgeschlossen wurde. In diesen Fällen können auf die Rentenzahlungen Beiträge zur Kranken- und Pflegeversicherung anfallen.

Inwieweit Rentenzahlungen versteuert werden müssen, hängt vom Jahr des Renteneintritts ab.

Mit welchem Steuersatz deine Rente besteuert wird, hängt von deinem Einkommen ab. Denn in Deutschland wird die Rente nach dem gleichen progressiven Steuersatz besteuert wie dein früheres Arbeitseinkommen. Das heißt, je höher deine Rente ist, desto höher ist auch der Steuersatz, den du zahlen musst.

Gut zu wissen: Ab 2021 müssen Rentnerinnen und Rentner keinen Solidaritätszuschlag mehr zahlen. Die Kirchensteuer bleibt aber bestehen.