Das Wichtigste in Kürze:

- Angemessene Rentenhöhe wählen: Stelle sicher, dass deine BU-Rente mindestens 80% deines Nettoeinkommens abdeckt.

- Passende Vertragslaufzeit und Endalter festlegen: Deine BU-Versicherung sollte mindestens bis zum gesetzlichen Rentenalter laufen, um eine Versorgungslücke zu vermeiden.

- Gesundheitsfragen ehrlich beantworten: Die korrekte Beantwortung aller Gesundheitsfragen ist entscheidend, um im Leistungsfall abgesichert zu sein. Unser Service unterstützt dich dabei, Fehler zu vermeiden.

- Risikovoranfrage stellen: Eine anonyme Risikovoranfrage gibt dir Sicherheit über die Annahmebedingungen und hilft, unerwünschte Überraschungen im Vertragswerk zu vermeiden.

Eine Berufsunfähigkeitsversicherung gilt als eine der wichtigsten Absicherungen, um finanzielle Stabilität zu gewährleisten, sollte man plötzlich nicht mehr in der Lage sein, seinen Beruf auszuüben. Doch der Weg zur richtigen Berufsunfähigkeitsversicherung ist mit Stolpersteinen und Fallstricken gepflastert. In diesem Ratgeber gehen wir auf die häufigsten Fehler beim Abschluss einer Berufsunfähigkeitsversicherung ein und zeigen dir, wie du sie vermeiden kannst, um dich und deine Angehörigen bestmöglich abzusichern.

Fehler 1: Zu geringe BU-Rente

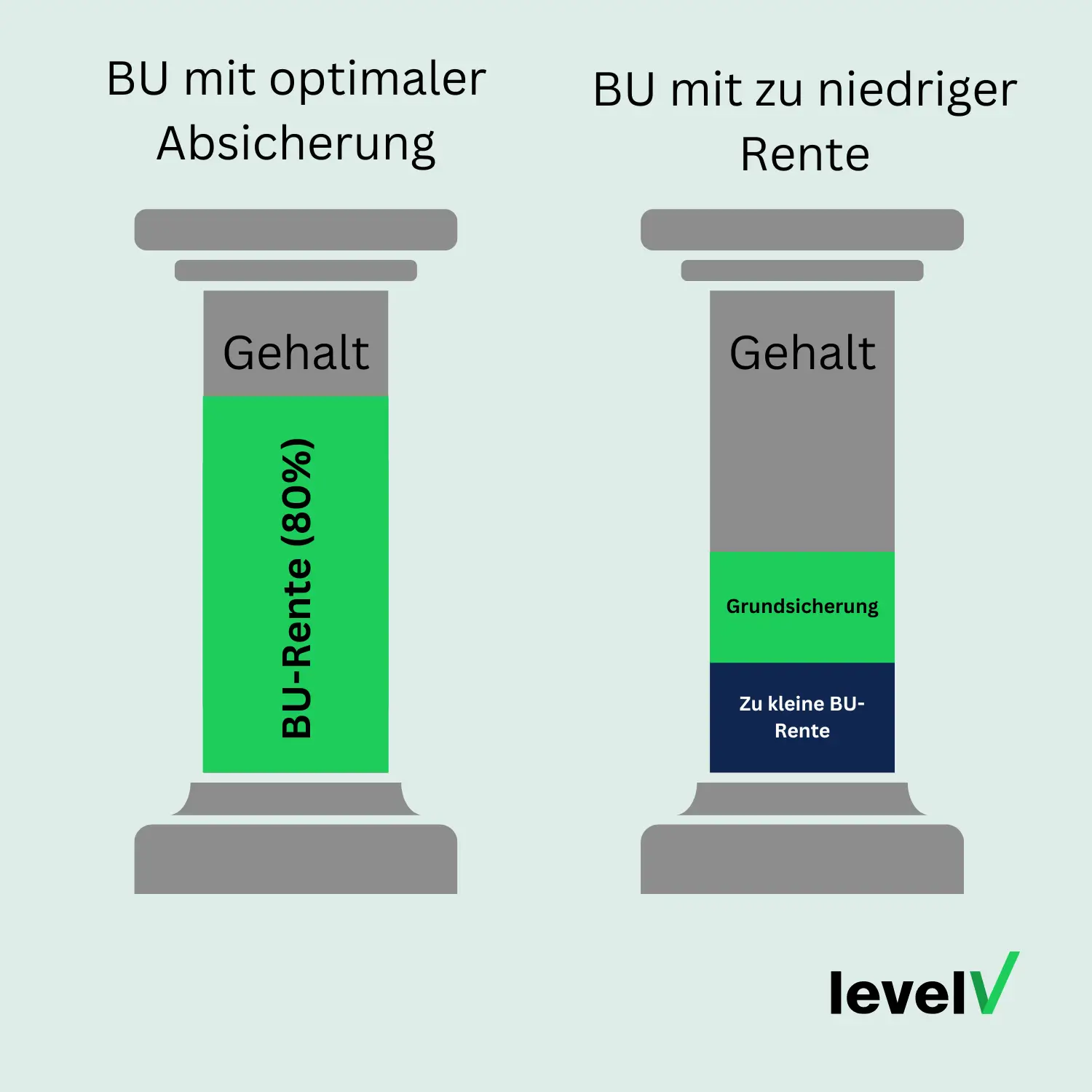

Ein oft vernachlässigter, aber entscheidender Punkt beim Abschluss einer Berufsunfähigkeitsversicherung ist, die richtige Rentenhöhe festzulegen. Häufig wählen Versicherte eine zu niedrige BU-Rente, was verschiedene Ursachen haben kann. Manche unterschätzen einfach das eigene Risiko, berufsunfähig zu werden und entscheiden sich daher für einen geringeren Schutz, um Kosten zu sparen. Dabei wird oft auch nicht bedacht, dass auf die BU-Rente zusätzlich Steuern und Krankenversicherungsbeiträge anfallen, die den Nettoauszahlungsbetrag zusätzlich erheblich schmälern können.

Es gibt auch Versicherte, die zwar umsichtig handeln und frühzeitig eine BU-Versicherung abschließen, es aber versäumen, diese an veränderte Lebensumstände wie Gehaltserhöhungen oder berufliche Veränderungen anzupassen. Die Folgen einer zu niedrig angesetzten BU-Rente können gravierend sein, da sie unter Umständen nicht ausreicht, um den gewohnten Lebensstandard zu halten. Im schlimmsten Fall ist man sogar auf staatliche Unterstützung angewiesen.

Deshalb lautet mein Rat: Es ist ratsam, bis zu 80 Prozent des bisherigen Nettoeinkommens durch eine Berufsunfähigkeitsversicherung abzusichern. Außerdem ist es wichtig, die Versicherungssumme regelmäßig zu überprüfen und sicherzustellen, dass sie noch zu den aktuellen Lebensumständen passt. Eine BU-Versicherung mit Nachversicherungsgarantie bietet dir die notwendige Flexibilität, deinen Versicherungsschutz bei Bedarf ohne erneute Gesundheitsprüfung anzupassen.

Fehler 2: Zu kurze Vertragslaufzeit und falsches Endalter

Beim Abschluss einer Berufsunfähigkeitsversicherung (BU) ist die Festlegung von Laufzeit und Endalter entscheidend für einen umfassenden Schutz. Viele machen den Fehler, sowohl das Leistungsendalter (bis zu dem eine Rente gezahlt wird) als auch das Versicherungsendalter (bis zu der Berufsunfähigkeit geltend gemacht werden kann) auf 60 oder 63 Jahre zu begrenzen, um die Versicherungsprämie niedrig zu halten.

Aus diesem Grund sollten Leistungs- und Versicherungsendalter immer identisch mit dem gesetzlichen Renteneintrittsalter gewählt werden. Damit wird eine Versorgungslücke zwischen dem Ende der BU-Rentenzahlung und dem Beginn der Altersrente vermieden.

Aus diesem Grund sollten Leistungs- und Versicherungsendalter immer identisch mit dem gesetzlichen Renteneintrittsalter gewählt werden. Damit wird eine Versorgungslücke zwischen dem Ende der BU-Rentenzahlung und dem Beginn der Altersrente vermieden.

Tipp: Es empfiehlt sich daher, eine möglichst lange Vertragslaufzeit zu wählen, um einen finanziellen Engpass im Alter zu vermeiden. Wer beim Abschluss einer BU-Versicherung Kosten sparen möchte, sollte selbst einen umfassenden Marktvergleich durchführen oder von Experten wie uns durchführen lassen, um den Anbieter mit der günstigsten Risikoeinschätzung für den jeweiligen Beruf zu finden.

Gerne helfen wir dir dabei! (Jetzt Kontakt aufnehmen). Zudem solltest du eine Dynamik im Vertrag einbauen. Die Dynamik verursacht keinen Mehrbeitrag und kann jedes Jahr abgelehnt werden, sorgt aber automatisch für einen Inflationsausgleich bei deiner BU-Rente, denn 30-40 Jahre ist eine lange Laufzeit, die Rente hätte zum Ende hin etwa nur die Hälfte der Kaufkraft.

Gerne helfen wir dir dabei! (Jetzt Kontakt aufnehmen). Zudem solltest du eine Dynamik im Vertrag einbauen. Die Dynamik verursacht keinen Mehrbeitrag und kann jedes Jahr abgelehnt werden, sorgt aber automatisch für einen Inflationsausgleich bei deiner BU-Rente, denn 30-40 Jahre ist eine lange Laufzeit, die Rente hätte zum Ende hin etwa nur die Hälfte der Kaufkraft.

Du benötigst

Unterstützung bei einem Berufsunfähigkeitsversicherungsvergleich?

Lass uns dir helfen! Mit unserer Expertise navigieren wir dich durch den Versicherungsdschungel und sichern dir das ideale Angebot!

Jetzt Kontakt aufnehmenFehler 3: Alle Gesundheitsfragen wahrheitsgemäß und fehlerfrei beantworten

Ob und in welchem Umfang dich eine Versicherung aufnimmt, hängt von deiner Krankengeschichte ab. Bei Vertragsabschluss werden dir einige Fragen gestellt, anhand derer die Versicherung abschätzen kann, ob sie das Risiko mit dir eingehen will.

Wenn du diese Fragen nicht wahrheitsgemäß beantwortest, verstößt du gegen die vorvertragliche Anzeigepflicht. Und du brauchst nicht darauf zu hoffen, dass falsche Angaben nicht aufgedeckt werden, denn im Leistungsfall prüft die Versicherung immer anhand der Krankenakte, ob die Angaben bei Abschluss der Berufsunfähigkeitsversicherung korrekt waren.

Wenn du diese Fragen nicht wahrheitsgemäß beantwortest, verstößt du gegen die vorvertragliche Anzeigepflicht. Und du brauchst nicht darauf zu hoffen, dass falsche Angaben nicht aufgedeckt werden, denn im Leistungsfall prüft die Versicherung immer anhand der Krankenakte, ob die Angaben bei Abschluss der Berufsunfähigkeitsversicherung korrekt waren.

Wurden dort aus Vorsatz oder Unwissenheit falsche Antworten gegeben, wird die Gesellschaft in der Regel die Leistung verweigern. Schließlich möchte man von seinem Vertragspartner nicht belogen werden und unter falschen Annahmen einen Vertrag abschließen. Aber keine Sorge, es ist ganz einfach, diesen Fehler zu vermeiden. Wir fragen unsere Kunden immer direkt nach ihrer Krankenakte, bevor wir die Gesundheitsfragen zusammen durchgehen, um sicherzustellen, dass alle Angaben präzise und vollständig sind.

Fehler 4: Keine Risikovoranfrage vor Vertragsabschluss

Ein wichtiger Schritt vor dem Abschluss einer Berufsunfähigkeitsversicherung, der oft übersehen wird, ist die Durchführung einer Risikovoranfrage. Da die meisten Menschen ab einem gewissen Alter nicht mehr in der Lage sind, alle Gesundheitsfragen mit einem klaren „Nein“ zu beantworten, empfiehlt es sich, vorab eine Risikovoranfrage zu stellen. Diese anonyme Anfrage ermöglicht dem Versicherer eine erste Einschätzung, ob und zu welchen Konditionen ein Versicherungsschutz möglich wäre.

Ohne eine solche Voranfrage besteht die Gefahr, dass unerwartete Bedingungen in den Versicherungsvertrag aufgenommen werden. Ein Versicherer könnte z.B. nur unter Bedingungen wie einem Risikozuschlag oder einem Leistungsausschluss bereit sein, den Vertrag abzuschließen oder ihn im schlimmsten Fall ganz ablehnen. Ein solcher Ablehnungsfall wird häufig in das Hinweis- und Informationssystem der Versicherungswirtschaft eingetragen, was dazu führen kann, dass andere Versicherer gewarnt werden und sich die Chancen auf Versicherungsschutz weiter verschlechtern.

Unser Tipp: Nutze die Möglichkeit einer kostenlosen und anonymen Risikovoranfrage. Wir unterstützen dich dabei, deine Angaben sorgfältig und verständlich aufzubereiten, denn die Risikoprüfer legen großen Wert auf klar strukturierte und vollständige Unterlagen.

Möchtest du deine Chancen auf eine Berufsunfähigkeitsversicherung durch eine Voranfrage klären?

Jetzt Kontakt aufnehmenFehler 6: Nicht auf die abstrakte Verweisungsklausel geachtet

Ein häufig übersehener Aspekt beim Abschluss einer Berufsunfähigkeitsversicherung ist die Klausel der abstrakten Verweisung. Diese Klausel ermöglicht es dem Versicherer, im Leistungsfall die Zahlung zu verweigern, wenn theoretisch eine andere Tätigkeit ausgeübt werden könnte, die der bisherigen Qualifikation und dem Einkommen entspricht, unabhängig davon, ob diese Tätigkeit tatsächlich verfügbar oder zumutbar ist.

Fazit

Eine solide Berufsunfähigkeitsversicherung (BU) ist für jeden unerlässlich, der seinen Lebensstandard und seine finanzielle Sicherheit langfristig schützen möchte. Die Bedeutung einer adäquaten BU-Rente, die mindestens 80% deines bisherigen Nettoeinkommens abdeckt, kann nicht hoch genug eingeschätzt werden. Ebenso wichtig ist es, eine Versicherungslaufzeit zu wählen, die mindestens bis zum gesetzlichen Rentenalter reicht, um keine Versorgungslücken zu riskieren. Die korrekte Beantwortung der Gesundheitsfragen ist dabei entscheidend. Unser Expertenteam steht dir zur Seite, um Fehler zu vermeiden und den Prozess zu vereinfachen.