- Über 200 Tarife für Rentenzusatzversicherungen

- Jeder sollte privat für die Rente vorsorgen

- Umlageverfahren in deutscher Rente stellt uns vor Herausforderung

- Als Sparer stehen dir alle Möglichkeiten aus dem Beitrag offen

Wer braucht eine Rentenzusatzversicherung in 2024?

Drehen wir die Frage lieber um. Wer braucht keine zusätzliche Altersvorsorge im Jahr 2022? Und da kommen eigentlich nur die folgenden Personengruppen in den Sinn:

- Jemand, der seinen Lebensunterhalt jetzt teilweise und in der Rente dann vollständig aus Mieterträgen von Immobilien bezieht – also unabhängig von der gesetzlichen Rente ist.

- Jemand, der durch Investments bereits Privatier ist.

Warum braucht fast jeder Sparer eine Rentenzusatzversicherung?

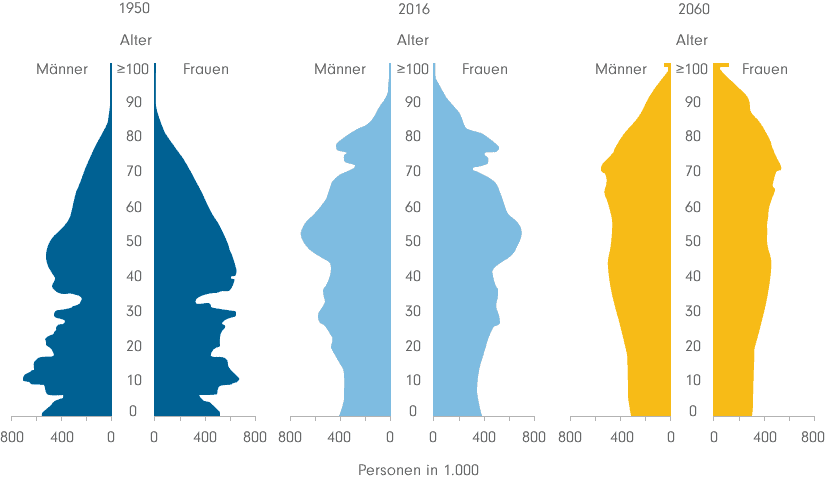

Das hängt mit der Funktionsweise unseres Rentensystems in Deutschland zusammen. Die Rente funktioniert nach dem sogenannten Umlageverfahren. Das bedeutet in der Kurzfassung, dass die Arbeitnehmer bzw. arbeitende Generation die Rentnergeneration finanziert.

Dieses System funktioniert auch ganz gut, wenn wie im Jahr 1950 viele Einzahler auf wenig Renten-Bezieher kommen.

Durch sinkende Geburtenraten und bessere medizinische Versorgung erleben wir aber nun einen umgekehrten Trend. Viele Renten-Bezieher müssen von immer weniger Einzahlern finanziert werden.

Die Babyboomer

In den kommenden Jahren 2025 bis 2035 werden die sogenannten Babyboomer, also alle von 1946 bis 1964 geborenen, in Rente gehen. Das sind ca. 7 Millionen Menschen, die dann eine Rente beziehen.

Was ist die Konsequenz aus dem demographischen Wandel?

Ich will nicht weiter auf dem Rentensystem herumhacken, wie es sowieso schon alle tun. Es hat eigentlich fast jeder verstanden, dass die gesetzliche Rente nicht reichen wird. Logisch gibt es nun aber zwei Folgen aus dem oben genannten Problem.

Vermutlich wird beides zu Teilen stattfinden, um sich dann in der Mitte zu treffen. Die Belastung wird also für alle ein wenig höher werden und die Renten werden trotzdem sinken.

- Weniger Rente für Rentner

- Höhere Beiträge für alle Einzahler

Vermutlich wird beides zu Teilen stattfinden, um sich dann in der Mitte zu treffen. Die Belastung wird also für alle ein wenig höher werden und die Renten werden trotzdem sinken.

Es gibt sehr viele Anbieter und noch mehr Tarife. Eine Pauschalaussage zu treffen, ist hier unmöglich. Vielmehr muss man sich die Umstände und Ziele des Sparers ansehen, um dann abgestimmt darauf sagen zu können: „Das isses!“

Ein Selbstständiger spart anders als ein Beamter und dieser wiederum als ein Arbeitnehmer.

Wir finden aber recht zügig mit dir raus, welcher der über 200 Tarife in Deutschland am besten auf dich zugeschnitten ist.

Ein Finanzberater ist ein Dienstleister, ein Experte, im Bereich Geldanlage und Versicherungen.

Natürlich kannst du dich auch selber in all diese Themen einlesen und dann irgendwas machen.

Genauso gut kannst du dein Auto auch selber reparieren oder dich selber bei einer Mittelohrentzündung behandeln. Du darfst dich dann nur nicht wundern, wenn es eben nach Do-It-Yourself Lösung aussieht oder nicht wirklich funktioniert.

Es ist also nicht zwingend notwendig, aber es hilft enorm auf die Expertise eines Fachmannes zurückzugreifen.

Der Finanzberater, oder zumindest tun wir es, steht dir auch nach der Beratung zur Seite und gerade im Schadensfall ist es wirklich praktisch den Profi direkt an der Seite zu haben.

Am Ende entscheidest du, ob es sinnvoll ist.

Im Prinzip kannst du bei den allermeisten Tarifen deinen Beitrag selber festlegen. Die Einzahlung hängt logischerweise mit der später zu erwartenden Rente oder Ablaufleistung zusammen. Viel hilft in dieser Hinsicht also auch viel, es ist aber auch möglich, mit kleineren Beträgen zu starten und diese später zu ändern.

Was ist eine Rentenzusatzversicherung?

Die Rentenzusatzversicherung soll nun also die Rentenlücke schließen oder zumindest abfedern. Hierfür stehen dem Sparer eine Hülle und Fülle an Möglichkeiten zur Verfügung.

Jede einzelne Möglichkeit verdient eine ausführliche Erklärung:

Wer nun aber ungeduldig ist und schnell ein Ergebnis haben möchte, wie man dieses Problem der Rente denn angehen sollte, ohne selber zum Experten werden zu müssen, dem kann ich sagen, dass in 90% der Fälle die Fondsgebundene Rentenversicherung ein sehr sinnvoller Baustein im Altersvorsorgekonzept ist.

Wer nun aber ungeduldig ist und schnell ein Ergebnis haben möchte, wie man dieses Problem der Rente denn angehen sollte, ohne selber zum Experten werden zu müssen, dem kann ich sagen, dass in 90% der Fälle die Fondsgebundene Rentenversicherung ein sehr sinnvoller Baustein im Altersvorsorgekonzept ist.

Das Konzept der privaten Rentenversicherung ist entscheidend

Welche Rentenzusatzversicherung für dich am besten funktioniert, ist immer abhängig von deiner Situation und deinen Präferenzen. Meistens ergibt es aus Sinn, sich nicht auf eine Möglichkeit zu beschränken, sondern eine Kombination aus mehreren zu nutzen. Nein, das sage ich nicht, um mehr Versicherungen zu verkaufen. Es ist einfach so, dass die o.g. Rentenversicherungen alle anders funktionieren und verschiedene Vor- und Nachteile haben. Diese gilt es nun geschickt zu kombinieren und abzustimmen.

Ein Beispiel

Max Mustermann, 25 Jahre, Bürokaufmann mit 2.300€ Netto.

Wie bereits gesagt, empfiehlt sich für die allermeisten Sparer die Fondsgebundene Rentenversicherung aufgrund der Flexibilität und der freien Anlagewahl.

Max bespart jetzt also eine Fondspolice mit 200€. Eventuell erhält er von seinem Arbeitgeber noch vermögenswirksame Leistungen von bis zu 40€ im Monat, welche er ebenfalls dort einzahlen lassen kann.

7 Jahre später

Max ist mittlerweile dabei, zum 3. Mal Vater zu werden. Die Fondspolice hat er also im Beitrag reduziert, weil es momentan mit den 3 Kindern nicht möglich ist diese Rate aufrechtzuerhalten. Bei 3 Kindern lohnt es sich aber durchaus eine Riesterrente zu besparen, denn Max erhält hier für jedes Kind 300€ Zulagen im Jahr und das bei einem monatlichen Eigenaufwand von ca. 40€.

Ein Beispiel

Max Mustermann, 25 Jahre, Bürokaufmann mit 2.300€ Netto.

Wie bereits gesagt, empfiehlt sich für die allermeisten Sparer die Fondsgebundene Rentenversicherung aufgrund der Flexibilität und der freien Anlagewahl.

Max bespart jetzt also eine Fondspolice mit 200€. Eventuell erhält er von seinem Arbeitgeber noch vermögenswirksame Leistungen von bis zu 40€ im Monat, welche er ebenfalls dort einzahlen lassen kann.

7 Jahre später

Max ist mittlerweile dabei, zum 3. Mal Vater zu werden. Die Fondspolice hat er also im Beitrag reduziert, weil es momentan mit den 3 Kindern nicht möglich ist diese Rate aufrechtzuerhalten. Bei 3 Kindern lohnt es sich aber durchaus eine Riesterrente zu besparen, denn Max erhält hier für jedes Kind 300€ Zulagen im Jahr und das bei einem monatlichen Eigenaufwand von ca. 40€.

Auf das Zusammenspiel kommt es an

Alle Produkte haben Vor- und Nachteile. Auf eine gesunde Mischung und einen Plan, an dem man festhält kommt es an.

Fazit zu Rentenzusatzversicherung

Dass man privat für den Ruhestand vorsorgen sollte, ist mittlerweile jedem bekannt. Dies sollte auch besser früher, als später geschehen, denn die Zeit ist hier unser größter Hebel.

Wir betreuen mittlerweile über 15.000.000€ an Altersvorsorgevolumen mit unseren Mandanten. Wenn auch du von unserer Netto-zu-Netto Berechnung profitieren möchtest, also ein Altersvorsorgekonzept unter Berücksichtigung von allen Kosten, Steuern und der Inflation haben möchtest, dann nimm einfach Kontakt mit uns auf und wir schauen, wie wir dir helfen können.

Altersvorsorge mit Finanzkonzept

Wer bei uns keine Altersvorsorge findet, der sucht gar keine.

Jetzt Kontakt aufnehmen