In diesem Blogartikel werde ich dir eine umfassende Anleitung für deine Ruhestandsplanung geben. Wir werden Schritt für Schritt durchgehen, welche wichtigen Aspekte du berücksichtigen solltest, um deine finanzielle Sicherheit und den Lebensstil, den du dir wünschst, im Ruhestand zu gewährleisten. Egal, ob du schon frühzeitig vorausplanst oder dich bereits in den letzten Berufsjahren befindest, diese Anleitung wird dir helfen, die richtigen Entscheidungen zu treffen und dich auf einen erfolgreichen Ruhestand vorzubereiten. Also mach es dir bequem und lass uns beginnen, deine Ruhestandspläne zu schmieden.

Ruhestandsplanung - wie viel Rente brauchst du?

In diesem Abschnitt werden wir uns damit beschäftigen, wie du deinen finanziellen Bedarf im Ruhestand ermitteln kannst. Wir werden Faktoren wie deine aktuellen Ausgaben, deine erwarteten zukünftigen Kosten und mögliche Einnahmequellen wie staatliche Rente, betriebliche Altersvorsorge oder private Ersparnisse berücksichtigen. Gemeinsam werden wir herausfinden, welches Einkommensniveau du im Ruhestand anstreben solltest, um ein komfortables und finanziell abgesichertes Leben führen zu können. Denn je besser du deinen finanziellen Bedarf verstehst, desto effektiver kannst du deine Ruhestandsstrategie gestalten.

Lass uns also einen Blick auf die Zahlen werfen und herausfinden, wie viel Rente du wirklich benötigst, um deine Ruhestandsziele zu erreichen.

Schon dran mit der Altersvorsorge?

Altersvorsorge ist wichtig. Allerdings solltest du zuerst die existenzbedrohenden Risiken (Haftpflicht, BU) absichern und Rücklagen bilden. Solltest du Schulden haben, gilt es ebenfalls sich erstmal, um diese zu kümmern. Danach solltest du so schnell wie möglich mit der Altersvorsorge beginnen, um den Zinseszinseffekt bestmöglich zu nutzen.

| Ausgabenblöcke | Berufsleben | Ruhestand |

|---|---|---|

| Wohnkosten | Miete oder Hypothekenzahlungen, Nebenkosten, Reparaturen | Miete oder Hypothekenzahlungen, Nebenkosten, Instandhaltung |

| Lebensmittel | Lebensmittel, Haushaltswaren, Restaurantbesuche | Lebensmittel, Haushaltswaren, Restaurantbesuche |

| Transport | Autozahlungen, Kraftstoff, Wartung und Reparaturen | Autozahlungen, Kraftstoff, Wartung und Reparaturen |

| Versicherungen | Haftpflichtversicherung, Berufsunfähigkeitsversicherung, Krankenversicherung, Kfz-Versicherung, Rentenversicherungen | Krankenversicherung, Haftpflichtversicherung, |

| Kinderbetreuung | Kindergarten, Schulkosten, außerschulische Aktivitäten | – |

| Schuldenzahlungen | Kredite, Kreditkartenzahlungen, Studiendarlehen | – |

| Freizeitaktivitäten | Urlaub, Hobbys, Mitgliedschaften | Urlaub, Hobbys, Mitgliedschaften |

| Gesundheitskosten | Arztkosten, Medikamente, Zahnarztbesuche | Arztkosten, Medikamente, Zahnarztbesuche |

| Bildungskosten | Fortbildung, Weiterbildungskurse, Fachliteratur | Weiterbildungskurse, Fachliteratur |

| Sonstige Ausgaben | Telefon- und Internetgebühren, Kleidung, Geschenke | Telefon- und Internetgebühren, Kleidung, Geschenke |

Zu den Wohnkosten lässt sich sagen, dass diese für Eigentümer einer Immobilie zwar deutlich sinken, allerdings sollte man auch hier ein durchschnittliches Jahresbudget einplanen für nötige Reparaturen und Renovierungen. Vor allem für privat Krankenversicherte ist es wichtig sich hier Gedanken zu machen, welchen Standard man im Ruhestand haben möchte. Die meisten streben einen Schutz über dem gesetzlichen Niveau an.

Für diesen Fall ist es wichtig, mit steigenden Krankenversicherungsbeiträgen zu planen. Sollte dies nicht der Fall sein, kann man in den Basistarif wechseln (GKV-Niveau). Hierfür sollte man den Höchstbeitrag der gesetzlichen Krankenversicherung einplanen (aktuell 788 €; Stand 2023). Sobald du alle Ausgaben zusammengerechnet hast, kennst du dein Rentenziel. Wichtig: Dieser Wert muss noch der Inflation angepasst werden (dazu später mehr)

Ruhestandsplanung - wie viel Ansprüche hast du aktuell?

- Gesetzliche Rente (den ersten Rentenbescheid erhältst du ab 27. sobald du mind. 5 Jahre Beiträge eingezahlt hast)

–> schaue dir den dritten Wert an, hier wird, mit deinem aktuellen Einkommen, die Rentenleistung bis zum Rentenalter hochgerechnet

–> bei allen Versicherungsprodukten kannst du die „Hochrechnungen“ der Gesellschaften getrost ignorieren. Am besten lässt du durch ein finanzmathematisches Gutachten feststellen, wie hoch deine Ansprüche sind.

finanzmathematisches Gutachten

Durch die Erstellung eines finanzmathematischen Gutachtens erhältst du eine Auskunft über deine Nettoansprüche im Alter (Nach Kosten, nach Steuern und mit berücksichtigung der Inflation).

- Immobilie eigengenutzt –> entweder Mietkosten einsparen oder durch Verkauf im Rentenalter Kapital nutzen zwecks Altersvorsorge

- Immobilie vermietet–> regelmäßige Mieteinnahmen können als Leibrente betrachtet werden

- Investmentfonds–> über Zinsrechner schätzen, wie viel Kapital zum Rentenbeginn zur Verfügung steht

- Zinsanlagen–> über Zinsrechner schätzen, wie viel Kapital zum Rentenbeginn zur Verfügung steht

- sonstige Vermögenswerte (bspw. seltene Sammlerstücke, Edelmetalle etc.)–> falls nicht bekannt Wert schätzen lassen (wichtig zu wissen, ob diese Werte liquidiert werden können und entscheiden, ob man dies auch möchte)

Du möchtest, dass wir dich bei deiner Finanzplanung unterstützen?

Dann melde dich gerne bei uns. Wir erstellen gemeinsam dein persönliches Finanzkonzept.

Jetzt Kontakt aufnehmenRuhestandsplanung - Inflation nicht vergessen!

Beispiel:

aktuelle Rentenansprüche: 2.000 € (Stand 2023)

Rentenziel: 2.000€ nach zukünftiger Kaufkraft

Rentenbeginn: 2063

Gehen wir nun von einer durchschnittlichen Inflationsrate von 2 % (angestrebter Wert der EZB) aus, haben die 2.000 € Ansprüche von heute, im Jahr 2063 eine Kaufkraft von nur 905 €. Um das Inflationsniveau auszugleichen und eine Kaufkraft in Höhe der gewünschten 2.000 € zu haben, werden 2063 stolze 4.416 € benötigt. Das Ganze kannst du auch selber hier nachlesen.

Ruhestandsplanung - Kaufkraftverlust durch die Inflation (am Beispiel von 1.000 €)

| Dauer bis zum Rentenbeginn | 0,5% Inflation | 1,0% Inflation | 1,5% Inflation | 2,0% Inflation | 2,5% Inflation | 3,0% Inflation | 3,5% Inflation | 4,0% Inflation |

|---|---|---|---|---|---|---|---|---|

| 5 Jahre | 977,56€ | 951,27€ | 925,00€ | 898,73€ | 872,47€ | 846,22€ | 819,97€ | 793,83€ |

| 10 Jahre | 951,27€ | 902,49€ | 855,01€ | 808,74€ | 763,58€ | 719,52€ | 676,58€ | 634,75€ |

| 15 Jahre | 925,00€ | 854,80€ | 790,46€ | 731,38€ | 676,78€ | 626,39€ | 579,93€ | 537,29€ |

| 20 Jahre | 898,73€ | 808,73€ | 726,73€ | 652,91€ | 586,87€ | 527,94€ | 475,61€ | 429,37€ |

| 25 Jahre | 872,47€ | 763,58€ | 665,66€ | 580,76€ | 507,82€ | 445,96€ | 394,01€ | 350,49€ |

| 30 Jahre | 846,22€ | 719,52€ | 607,81€ | 513,20€ | 431,61€ | 361,93€ | 303,02€ | 253,73€ |

| 35 Jahre | 819,97€ | 676,58€ | 552,27€ | 450,58€ | 365,32€ | 294,28€ | 235,89€ | 188,87€ |

| 40 Jahre | 793,83€ | 634,75€ | 500,12€ | 393,83€ | 311,40€ | 245,36€ | 192,45€ | 151,97€ |

Ruhestandsplanung - Beiträge zur Kranken- und Pflegeversicherung

- Gesetzlich pflichtversicherte Rentner: Gesetzlich pflichtversicherte Rentner zahlen Beiträge zur Kranken- und Pflegeversicherung aus ihrer gesetzlichen Rente und etwaigen Zusatzeinkommen wie Mieteinnahmen oder Betriebsrenten. Die Beiträge werden in der Regel direkt von der Rentenversicherung an die Krankenkasse überwiesen. Der Beitragssatz für die gesetzliche Krankenversicherung beträgt etwa 14,6 % (plus eventueller Zusatzbeitrag der jeweiligen Krankenkasse), wobei die Rentenversicherung die Hälfte (7,3 %) übernimmt. Für die Pflegeversicherung beträgt der Beitragssatz etwa 3,05 %, für kinderlose Rentner, die nach dem 1. Januar 1940 geboren sind, sogar 3,3 %.

- Freiwillig gesetzlich versicherte Rentner: Freiwillig gesetzlich versicherte Rentner zahlen ihre Beiträge auf Basis ihrer gesamten wirtschaftlichen Leistungsfähigkeit, also nicht nur aus der Rente, sondern auch aus weiteren Einkommen wie Vermietung, Verpachtung oder Kapitalerträge. Der Beitragssatz ist derselbe wie bei den pflichtversicherten Rentnern. Allerdings müssen freiwillig Versicherte den vollen Beitrag selbst zahlen, ohne Beteiligung der Rentenversicherung.

- Privat versicherte Rentner: Bei privat versicherten Rentnern hängt die Höhe der Beiträge zur Kranken- und Pflegeversicherung von ihrem gewählten Tarif und ihrem Gesundheitszustand ab. Diese Beiträge können im Ruhestand stabil bleiben oder sogar steigen, abhängig von Faktoren wie dem Alter bei Eintritt in die private Versicherung und der Entwicklung der allgemeinen Gesundheitskosten. Es gibt jedoch einen Basistarif, dessen Höhe mit dem Höchstbeitrag der gesetzlichen Krankenversicherung vergleichbar ist und den jede private Krankenversicherung anbieten muss.

Ruhestandsplanung - Versorgungslücke berechnen

Ruhestandsplanung - Langlebigkeitsrisiko beachten

„ewige Rente“ aus Kapitalerträgen

Beispiel:

Rentenziel: 2.000 € pro Monat

benötigtes Kapital bei einer Rendite von 3 % pro Jahr: 813.000 €

Jemand, der heute in Rente gehen möchte und 2.000 € pro Monat benötigt, der muss einen Kapitalstock von 813.000 € aufgebaut haben und diesen so verwalten, dass durchschnittlich 3 % Rendite pro Jahr erwirtschaftet werden (nachrechnen kannst du dies hier).

Lebenslange Rentenzahlung durch einen Versicherer

Beispiel:

Rentenziel: 2.000 € pro Monat

benötigtes Kapital bei einem garantierten Rentenfaktor von 23,8: 840.000 €

Die Versicherungsgesellschaft garantiert dir über den Rentenfaktor von 23,8, dass du je 10.000 € Kapital eine lebenslange Rente von 23,8 € pro Monat erhältst. 840.000 : 10.000 x 23,8 = 1999,2 Unabhängig von der Börsenlage erhältst du eine monatliche Rente von mindestens 1.999,2 €. Diese kann auch höher ausfallen, sollte die Versicherungsgesellschaft Überschüsse erwirtschaften. Beeinflusst wird der garantierte Rentenfaktor von drei Faktoren:

- Alter bei Rentenbeginn (je später du in Rente gehst, desto höher ist der Rentenfaktor)

- Geburtsjahrgang (je jünger du bist, desto höher deine Lebenserwartung. Entsprechend sind die Rentenfaktoren geringer)

- der Versicherungsgesellschaft (vergleichen lohnt sich!)

Gut zu wissen

Die Anlage in einem Versicherungsprodukt ist häufig nicht aufgrund der Leibrentenoption, sondern durch die generierten Steuervorteile, im Vergleich zu einem Bankdepot, sinnvoll.

begrenzte Rentenzahlung mit einem Auszahlplan

Beispiel:

Rentenziel: 2.000 € pro Monat

Laufzeit: 20 Jahre

angenommene Rendite: 3 %

Um eine Rentenzahlung von 2.000 € pro Monat über 20 Jahre zu erhalten, wird ein Kapital von ca. 363.000 € benötigt (nachrechnen kannst du dies hier).

Schon gewusst?

Moderne Versicherungspolicen lassen sich so einstellen, dass man hieraus einen steuerbegünstigten Entnahmeplan erstellen kann. Durch einen unabhängigen Marktvergleich liegen die Kosten im Schnitt nur 0,2 - 0,25 % über einem ETF-Depot. Hierbei ist die Steuerersparnis höher als die 0,2 - 0,25 % höheren Effektivkosten.

Ruhestandsplanung - wie viel Kapital musst du ansparen?

Wie viel Geld musst du sparen, um 10.000 € Kapital aufzubauen?

| Laufzeit | reale Rendite 0% | reale Rendite 0,5% | reale Rendite 1% | reale Rendite 1,5% | reale Rendite 2% | reale Rendite 2,5% | reale Rendite 3% | reale Rendite 3,5% | reale Rendite 4% |

|---|---|---|---|---|---|---|---|---|---|

| 5 | 166,67€ | 163,93€ | 161,24€ | 158,59€ | 155,98€ | 153,40€ | 150,86€ | 148,35€ | 145,88€ |

| 10 | 83,33 € | 81,45 € | 79,62 € | 77,84 € | 76,10 € | 74,40 € | 72,74 € | 71,12 € | 69,54 € |

| 15 | 55,56 € | 54,30 € | 53,07 € | 51,88 € | 50,72 € | 49,59 € | 48,49 € | 47,42 € | 46,38 € |

| 20 | 41,67 € | 40,81 € | 39,97 € | 39,16 € | 38,37 € | 37,61 € | 36,87 € | 36,16 € | 35,47 € |

| 25 | 33,33 € | 32,73 € | 32,14 € | 31,58 € | 31,03 € | 30,50 € | 29,99 € | 29,49 € | 29,01 € |

| 30 | 27,78 € | 27,37 € | 26,97 € | 26,59 € | 26,22 € | 25,86 € | 25,52 € | 25,19 € | 24,87 € |

| 35 | 23,81 € | 23,54 € | 23,27 € | 23,01 € | 22,76 € | 22,52 € | 22,29 € | 22,07 € | 21,85 € |

| 40 | 20,83 € | 20,67 € | 20,51 € | 20,36 € | 20,22 € | 20,08 € | 19,95 € | 19,82 € | 19,70 € |

*Die Rendite wurde nachschüssig berechnet.reale Rendite = Rendite nach 2% Inflation

An folgender Tabelle kannst du ablesen wie viel du monatlich sparen musst um 10.000€ Kapital aufzubauen (nach Inflation).

Beispiel: Wenn du noch 20 Jahre Laufzeit hast und 50.000 € Kapital aufbauen musst, reichen dir 184,35 € monatliche Sparrate, bei einer jährlichen realen Rendite von 3 % (36,87 x 5).

Was kannst du tun, wenn du nicht auf genügend Kapital kommst?

- die Laufzeit

- die Rendite

- die Sparrate

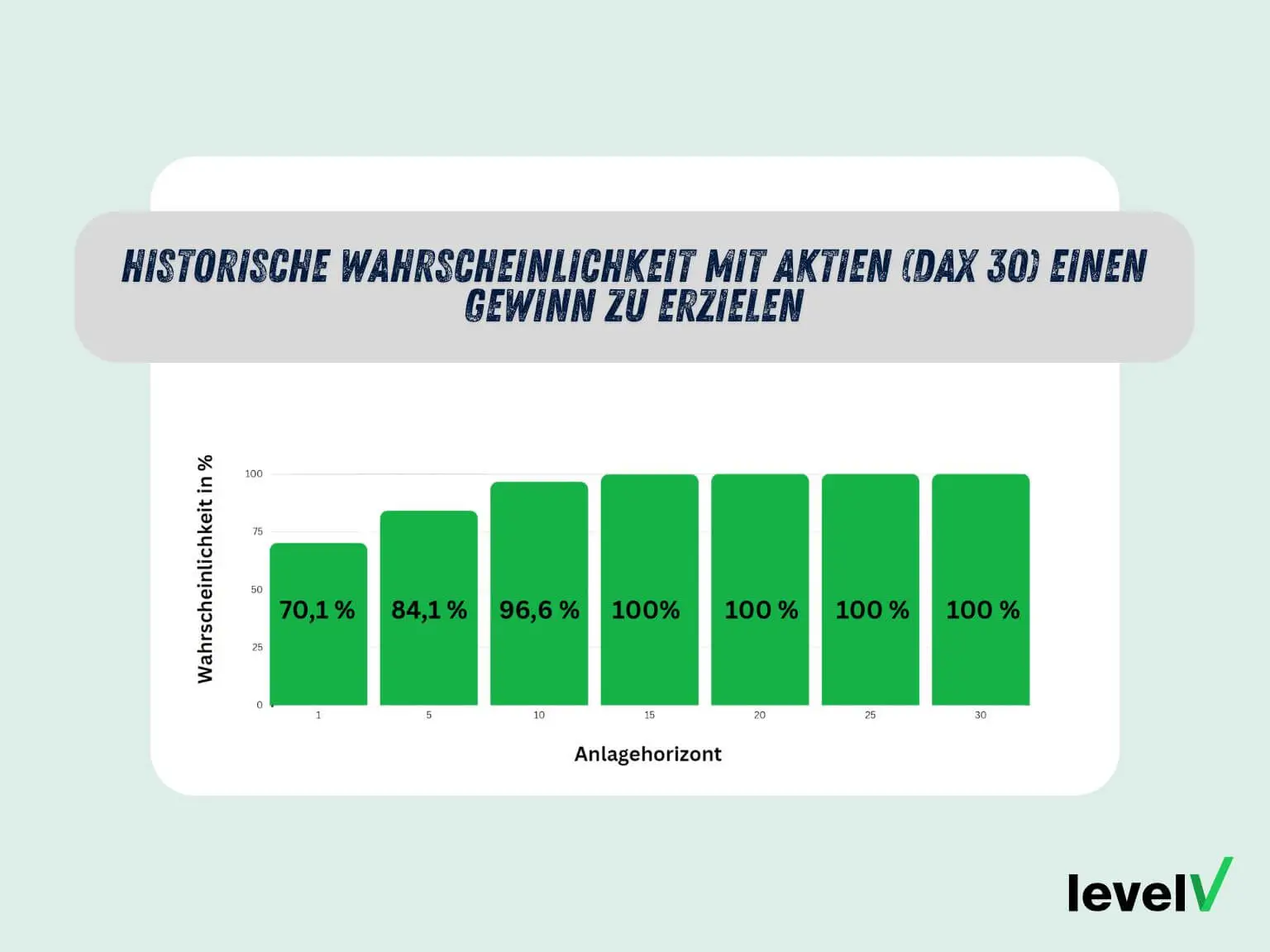

Glücklicherweise kannst du zwei der drei Faktoren steuern. Du kannst durch eine höhere Aktienquote dafür sorgen, eine höhere Rendite zu erwirtschaften oder mehr Geld monatlich sparen.

Asset Allocation in der Ruhestandsplanung

Empfehlenswert ist 100 % in ETFs zu investieren. Hierdurch sparst du dir die Managementgebühren eines aktiven Fonds. Die höhere Schwankung ist nicht weiter schlimm, da du ja sehr langfristig investierst.

Erst kurz vor der Rente (5–10 Jahre, je nach Risikoprofil), schichtest du in konservativere Anlagen (beispielsweise Anleihe ETFs) um. Auch zu diesem Zeitpunkt solltest du eine Aktienquote von ca. 30 % haben (auch wenn du eher konservativ bist).

Schon gewusst

Bei den meisten Versicherern kannst du ein kostenfreies Ablaufmanagement vereinbaren. Hierdurch stellst du sicher, dass du zum Rentenbeginn nicht mehr größtenteils in Aktien investiert bist, damit du ungünstige Verkaufszeitpunkte verhinderst.

Was wenn ich nicht mehr Geld sparen kann?

Du wärst überrascht, wie viel Geld am Ende des Monats übrig bleiben kann (beziehungsweise du am Anfang des Monats mehr sparen kannst), sobald du eine Liquiditätsplanung aufgestellt hast. Viele Fixkosten, die du hast, sind wahrscheinlich nicht „lebensnotwendig“, sondern Luxus. Durch eine Liquiditätsplanung kannst du nun die einzelnen Ausgaben priorisieren und schauen, dass du durch die Senkung deiner Ausgaben mehr Geld für deine Ruhestandsplanung investieren kannst. Folgende Liste gibt dir einen ersten Anhaltspunkt, wo du eventuell Geld locker machen kannst:

- Abonnements für Streaming-Dienste wie Netflix, Amazon Prime, Disney+.

- Teure Mobilfunkverträge mit den neuesten Smartphones.

- High-End-Internet- und Kabelpakete.

- Mitgliedschaften in Fitnessstudios oder Clubs.

- Teure Hobbys wie Golf, Reiten, Segeln.

- Häufiges Essen gehen in teuren Restaurants.

- Teure Urlaubsreisen.

- Designer-Kleidung und -Accessoires.

- Kosmetische Behandlungen und Wellness-Angebote.

- Versicherungscheck (Einsparung durch einen Marktvergleich oder dem Kündigen von unnötigen Versicherungen)

- Versicherungen jährlich statt monatlich zahlen (spart meistens 5 %)

Sollte das nicht ausreichen, hast du noch die Möglichkeit deine Einnahmen zu erhöhen (durch beispielsweise einen 450€-Job) oder später in Rente gehen. Eventuell siehst du dich ja auch nicht „komplett“ in den Ruhestand gehen und möchtest in der Rente auch etwas Geld verdienen.