- WWK Premium FondsRente 2.0 hat über die Laufzeit Kosten in Höhe von 214.812€

- Die Fondsanlage kostet dich insgesamt 131.158€

- Die Provisionskosten des Versicherers belaufen sich auf 83.654,47€

- Finanzmathematisches Gutachten verschafft Klarheit über Kosten

Die Fondspolice der WWK Lebensversicherung

Die Funktionsweise der Premium FondsRente 2.0 von der WWK ist die einer ganz normalen Fondspolice. Ich kann also entweder eine lebenslange Rente beziehen oder eine steuerlich vergünstigte Kapitalauszahlung erhalten. Hier haben wir die Fondspolice – auch Fondsgebundene Rentenversicherung – in aller Ausführlichkeit vorgestellt.

Das Unternehmen WWK Lebensversicherung a.G.

Die WWK Lebensversicherung ist seit 1884 am deutschen Markt unter diesem Namen tätig und somit ein Urgestein am deutschen Versicherungsmarkt. Der Vertrieb wird wie bei anderen Versicherungen über Vertreter und Agenturen, also kleine Zweigstellen für die Kundenbetreuung, abgebildet, sondern auch durch externe Vertriebler wie Versicherungsmakler, Mehrfachagenten und Strukturvertriebe.

Grundlagen für den Vergleich WWK Premium FondsRente 2.0

Lies dir hier die Grundlagen durch, nach denen man Altersvorsorge vergleichen sollte. Wir erklären alle Fremdwörter und Fachbegriffe für dich.

Vergleichsparameter für die WWK Premium FondsRente 2.0

| Alter | 01.01.2000 |

| Monatsbeitrag | 350€/Monat |

| Produktart | Fondsgebundene Rentenversicherung – ohne Garantie |

| Rentengarantiezeit | Mindestniveau |

| Dynamik | 2% p.a. |

| Ablaufmanagement | Nein |

| Zusatzversicherung | Nein |

Unser Mandant hat mit diesen Daten nun die WWK Premium FondsRente 2.0 abgeschlossen und wir schauen uns den Vertrag genauer an.

Dynamik

Der Vertrag hat eine jährliche Dynamik von 2%, das bedeutet die Sparleistung steigt jedes Jahr um 2% gegenüber dem Vorjahr an.Zusatzversicherungen

Unser Kunde hat keine der möglichen Zusatzversicherungen in dem Vertrag integriert. Es gilt der Grundsatz: Kombiverträge lässt man bleiben. Die Struktur des Vertrages wird dadurch undurchsichtig, intransparent und es entstehen erhöhte Kosten. Eine Versicherung für ein Risiko.Garantie und Rentengarantiezeit

Bei einem Kunden mit so einer langen Laufzeit bis zum 67. Lebensjahr braucht man keine Garantie. Tatsächlich lässt man Garantien am besten immer aus Rentenversicherungen raus, denn Garantien schmälern die Rendite enorm. Die Rentengarantiezeit, welche bestimmt, wie lange eine Rente garantiert gezahlt wird (also auch nach Ableben des Versicherungsnehmers) haben wir bei der WWK Fondsgebundenen Rentenversicherung auf ein Minimum gesetzt, da der Kunde lieber die Kapitalisierung mit Aufschubdauer möchte.Altersvorsorge mit Finanzkonzept

Schluss mit intransparenten Kosten - Klarheit schaffen!

Jetzt Kontakt aufnehmenKosten der WWK Premium FondsRente 2.0

In den VVG der WWK Rentenversicherung finden wir sauber aufgelistet die Kosten des Vertrages. Diese Kosten sind der Grund, weshalb man nicht auf die Hochrechnungen schauen sollte, die der Versicherer erstellt, sondern auf ein Finanzmathematisches Gutachten zurückgreift, welches die Kosten genauestens ausweist.

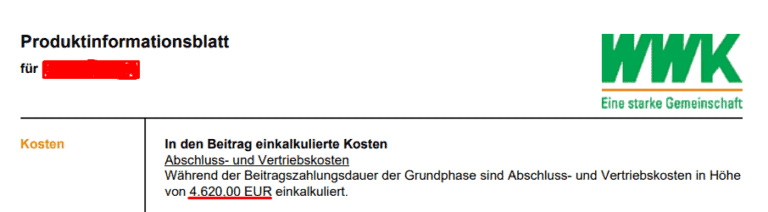

Abschlusskosten sog. Alphakosten

Die Abschlusskosten fallen bei Abschluss an, so wird in der Regel der Berater bezahlt. Die Kosten werden über die nächsten 5 Jahre mit den Beiträgen berechnet. Die Höhe der Abschlusskosten für die WWK Premium FondsRente 2.0 Rentenversicherung liegt bei 2,5% aller Beiträge über den Bewertungszeitraum. Dies ist ein üblicher Wert, genau das gesetzlich vorgeschriebene Maximum.Der Bewertungszeitraum bzw. die Bewertungssumme ergibt sich aus dem Jahresbeitrag (350€ * 12Monate = 4.200€) multipliziert mit der Anzahl der Jahre vom Beginn des Vertrages bis zum 67. Lebensjahr (maximiert auf 45 Jahre). In unserem Fall: 67 Jahre – 23 Jahre = 45 Jahre. Aufgrund der Maximierung nur 44J Bewertungszeitraum * 4.200€ Jahresprämie = 184.800€ eingesetztes Kapital. Davon 2,5% sind 4.620€ Abschlusskosten. Dies ist gängige Praxis bei den allermeisten Provisionsbasierten Rentenversicherungen.

Diese Kosten sind zunächst einmal nicht schlimm, man erhält auch eine Gegenleistung. Dennoch hat eine sogenannte Nettopolice diese Kosten nicht!

Beitragsbezogene Kosten sog. Betakosten

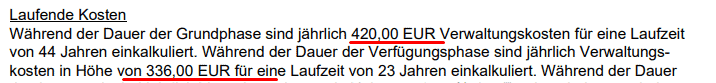

Die Betakosten werden jeden Monat bzw. jedes Jahr nach der Beitragszahlung aus dem Vertrag entnommen. Diese Kosten sind stets ein prozentualer Anteil an den gezahlten Beiträgen. Hier werden 10% von jedem Beitrag entnommen. Das sind bei 350€ eben 35€ jeden Monat oder 420€ im Jahr.Während der Rentenbezugsphase würden weitere Kosten anfallen, wir gehen hier aber von einer Kapitalisierung zum Ende der Laufzeit aus, um diese Kosten zu vermeiden. Die Betakosten für diesen Tarif sind für Bruttopolicen leicht erhöht. Günstiger sind im Vergleich provisionsbefreite Policen.

Policenwertbezogene Kosten sog. Gammakosten

Die Gammakosten sind der wichtigste Bestandteil, da hier über die Laufzeit die größte Summe zusammen kommt, was den Kostenblock angeht. Wie hoch dieser Kostenpunkt in der Police am Ende tatsächlich ist, kann man leider nicht genau vorhersagen, da dies stark von der Entwicklung der Fonds abhängt. Nervig ist, dass die WWK hier direkt einen Mindestsatz eingebaut hat, welcher uns jährlich sofort 36€ kostet, anstatt den prozentualen Wert zu nehmen, der am Anfang natürlich viel geringer ist.Die Gammakosten sind im schlechteren Drittel für eine Bruttopolice. Hier ist Vorsicht geboten! 0,55% jährlich auf das Fondsguthaben – mindestens jedoch 36€ pro Jahr.

Stückkosten sog. Kappakosten

Die Stückkosten sind beitragsunabhängige Kosten, die für jeden Vertrag gleich hoch sind. Ob ich nun 50€ spare oder 400€ im Monat zu Seite lege, jeder Vertrag wird idR mit denselben Kappakosten versehen. Diese Art der Kosten kommt recht selten vor und die WWk verzichtet in ihrer Fondsgebundenen Rentenversicherung WWK Premium FondsRente 2.0 auch darauf. Kappakosten 0€.Kosten der Fondsanlage in der WWK Premium FondsRente 2.0

Die uns vorliegende Fondsauswahl weist eine ausreichend große Menge und Auswahl auf. Sowohl aktive Fonds als auch einzelne ETFs gibt es und es ist möglich, die gängigen Portfolios hier abzubilden.

Dass dies möglich ist, bedeutet aber noch lange nicht, dass jeder Vertrag auch so gestaltet ist. Es sollte insbesondere auf die sogenannte Gesamtkostenquote (TER) geachtet werden. Hier bestehen nämlich große Unterschiede. Von 0,35% bis 3,14% Verwaltungsgebühren für die Fondsanlage ist hier der Spielraum.

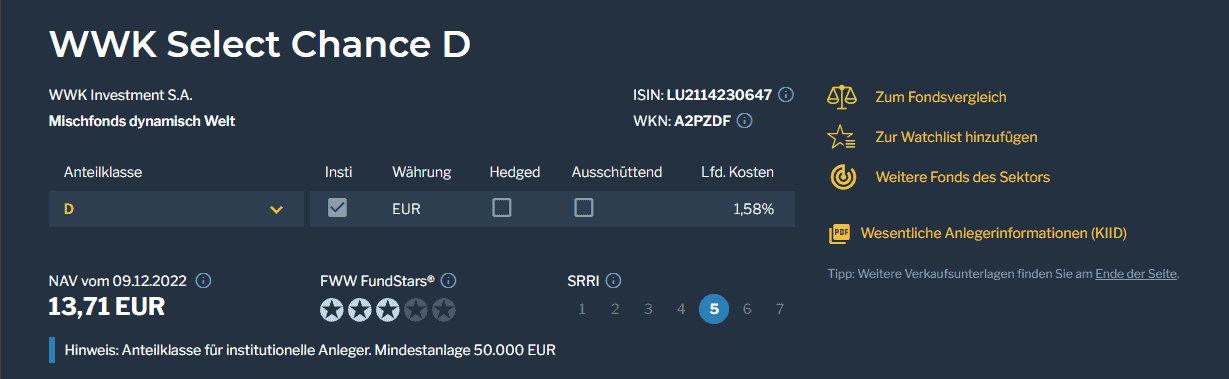

Der Mandant, welcher die mathematische Analyse in Auftrag gegeben hatte, legte uns dies als Anlage für seine Fondsgebundene Rentenversicherung WWK Premium FondsRente 2.0 vor.

Wie entwickelt sich das eingesetzte Kapital in der WWK Premium FondsRente 2.0 ?

Die schlechte Nachricht ist, dass sich trotz des langen Zeitraums ein Verlust des eingesetzten Kapitals einstellt. Die gute Nachricht ist allerdings, dass vergleichbare Produkte nur einen Bruchteil der Kosten dieser Rentenversicherung aufweisen und der Ertrag deutlich gesteigert werden kann. Insgesamt kostet der Vertrag, so wie er uns vorliegt, den Mandanten über die Laufzeit 214.812,94€. Geld, was so in der Altersvorsorge fehlt.

Fazit zur WWK Premium FondsRente 2.0

Die Fondsgebundene Rentenversicherung von der WWK lässt in dieser Konstellation nicht nur sehr viel Potenzial liegen, sie verbrennt tatsächlich dein Kapital. Das zeigt unsere Hochrechnung mit einem vergleichbaren Produkt aus demselben Marktsegment. Es handelt sich hierbei um eine sogenannte Nettopolice, also einen Tarif, der keine Provisionskosten verursacht, sondern ein Honorar für den Berater entrichtet wird. So sparst du dir als Anleger eine ganze Menge Kosten und hast jederzeit die völlige Transparenz und Kostenkontrolle!

Was du jetzt tun solltest

Wenn du also einen Vertrag bei der WWK in Form einer Fondsgebundenen Rentenversicherung (speziell WWK Premium FondsRente 2.0) hast, kannst du dich gerne bei uns melden – wir werten die Kosten aus deinem Vertrag finanzmathematisch aus und schauen, welche Optimierungen infrage kommen. Wir arbeiten hier provisionsbefreit, denn nur so ist es möglich dir einen solchen Mehrwert zu liefern, wie oben gezeigt.

Wir melden uns in Kürze bei dir!

Wir melden uns in Kürze bei dir!

Finanzmathematisches Gutachten anfordern

Finanzmathematisches Gutachten anfordern

Ein Finanzberater berät Verbraucher, also Privat- oder Firmenkunden zu Versicherungen, Geldanlage, Krediten, Finanzierungen oder anderen Verträgen im weiteren Sinne.

Dabei wird meist auf Provisionsbasis gearbeitet, also bei Abschluss erhält der Berater eine Provision aus dem vermittelten Produkt. Teilweise wird auch die Beratungsstunde bezahlt, dies ist dann eine sogenannte Honorarberatung.

Dabei wird meist auf Provisionsbasis gearbeitet, also bei Abschluss erhält der Berater eine Provision aus dem vermittelten Produkt. Teilweise wird auch die Beratungsstunde bezahlt, dies ist dann eine sogenannte Honorarberatung.

Nein, wir bieten sowohl Beratung auf Provisionsbasis als auch auf Honorarbasis an.

Es kommt auf die Sparte an, zu der wir beraten, sowie auf dich und deine Präferenzen.

Im Bereich Altersvorsorge ergibt eine Beratung auf Honorar sehr häufig Sinn, wogegen im Bereich Berufsunfähigkeitsversicherung diese Art eher weniger oft infrage kommt, da es dann viel weniger Tarife zur Auswahl gibt. Unser Motto ist bei der Arbeitskraftabsicherung immer: Die beste BU ist die, die du auch bekommst. Und wenn es eben nur eine Handvoll Anbieter gibt, die provisionsbefreite BUs anbieten, sind wir hier doch arg eingeschränkt.

Im Bereich Altersvorsorge ergibt eine Beratung auf Honorar sehr häufig Sinn, wogegen im Bereich Berufsunfähigkeitsversicherung diese Art eher weniger oft infrage kommt, da es dann viel weniger Tarife zur Auswahl gibt. Unser Motto ist bei der Arbeitskraftabsicherung immer: Die beste BU ist die, die du auch bekommst. Und wenn es eben nur eine Handvoll Anbieter gibt, die provisionsbefreite BUs anbieten, sind wir hier doch arg eingeschränkt.

Ein Finanzberater ist ein Dienstleister, ein Experte, der sich sehr gut mit Geldanlage und Versicherungen auskennt.

Natürlich kannst du dich auch selber in all diese Themen einlesen und dann irgendwas machen.

Genauso gut kannst du dein Auto auch selber reparieren oder dich selber bei einer Mittelohrentzündung behandeln. Du darfst dich dann nur nicht wundern, wenn es eben nach Do-It-Yourself Lösung aussieht oder nicht wirklich funktioniert.

Es ist also nicht zwingend notwendig, aber es hilft enorm auf die Expertise eines Fachmannes zurückzugreifen. Der Finanzberater, oder zumindest tun wir es, steht dir auch nach der Beratung zur Seite und gerade im Schadensfall ist es wirklich praktisch den Profi direkt an der Seite zu haben. Am Ende entscheidest du, ob es sinnvoll ist.

Es ist also nicht zwingend notwendig, aber es hilft enorm auf die Expertise eines Fachmannes zurückzugreifen. Der Finanzberater, oder zumindest tun wir es, steht dir auch nach der Beratung zur Seite und gerade im Schadensfall ist es wirklich praktisch den Profi direkt an der Seite zu haben. Am Ende entscheidest du, ob es sinnvoll ist.

Wir würden natürlich von uns sagen, dass wir sogar ein sehr guter sind und du uns ja nun gefunden hast.

Aber ernsthaft: Einen guten Finanzberater zu finden ist gar nicht so einfach. Objektiv solltest du folgendes tun:

Der letzte Punkt ist dann aber der wichtigste: Du musst ihn ausprobieren. Nur wenn du mit der Arbeitsweise und der Person am anderen Ende warm wirst und ein gutes Gefühl hast, ist es am Ende auch ein guter Finanzberater.

- Blick ins Impressum, ob dort auch der Versicherungsmakler eingetragen ist.

- Informationen auf Website und im Internet durchforsten.

- Bewertungen und Rezensionen prüfen.

Der letzte Punkt ist dann aber der wichtigste: Du musst ihn ausprobieren. Nur wenn du mit der Arbeitsweise und der Person am anderen Ende warm wirst und ein gutes Gefühl hast, ist es am Ende auch ein guter Finanzberater.

Für viele mag die erste Anlaufstelle in Sachen Finanzberatung die Bank sein. Doch die Bank kann dort nicht mit den besten im Markt mithalten.

Der Rechtsstatus. Die Bank tritt entweder als Mehrfachvertreter oder Ausschließlichkeitsvertreter auf. Bedeutet, die Bank hat nicht Zugriff auf den gesamten deutschen Markt der Finanzprodukte. Es werden also die hauseigenen Fonds oder die Partnerversicherung verkauft.

Produktvielfalt. Eine Bank arbeitet selten konzeptionell, da der Zugriff auf alle Sparten fehlt. Es steht hier also nicht selten einfach das Produkt im Mittelpunkt, anstelle des Kunden.

Der Rechtsstatus. Die Bank tritt entweder als Mehrfachvertreter oder Ausschließlichkeitsvertreter auf. Bedeutet, die Bank hat nicht Zugriff auf den gesamten deutschen Markt der Finanzprodukte. Es werden also die hauseigenen Fonds oder die Partnerversicherung verkauft.

Produktvielfalt. Eine Bank arbeitet selten konzeptionell, da der Zugriff auf alle Sparten fehlt. Es steht hier also nicht selten einfach das Produkt im Mittelpunkt, anstelle des Kunden.