- Geld anlegen in 2023 - was hat sich geändert?

- Geld anlegen in 2023 - welche Anlagemöglichkeiten hast du?

- Geld anlegen in 2023 - eine Schritt-für-Schritt-Anleitung zum Starten

- Geld anlegen in 2023 - diese Anlagen solltest du meiden

- Geld anlegen in 2023 - diese Anlagen sind sinnvoll für dich

- Geld anlegen in 2023 - Aktien über Fondsdepot oder Fondspolice?

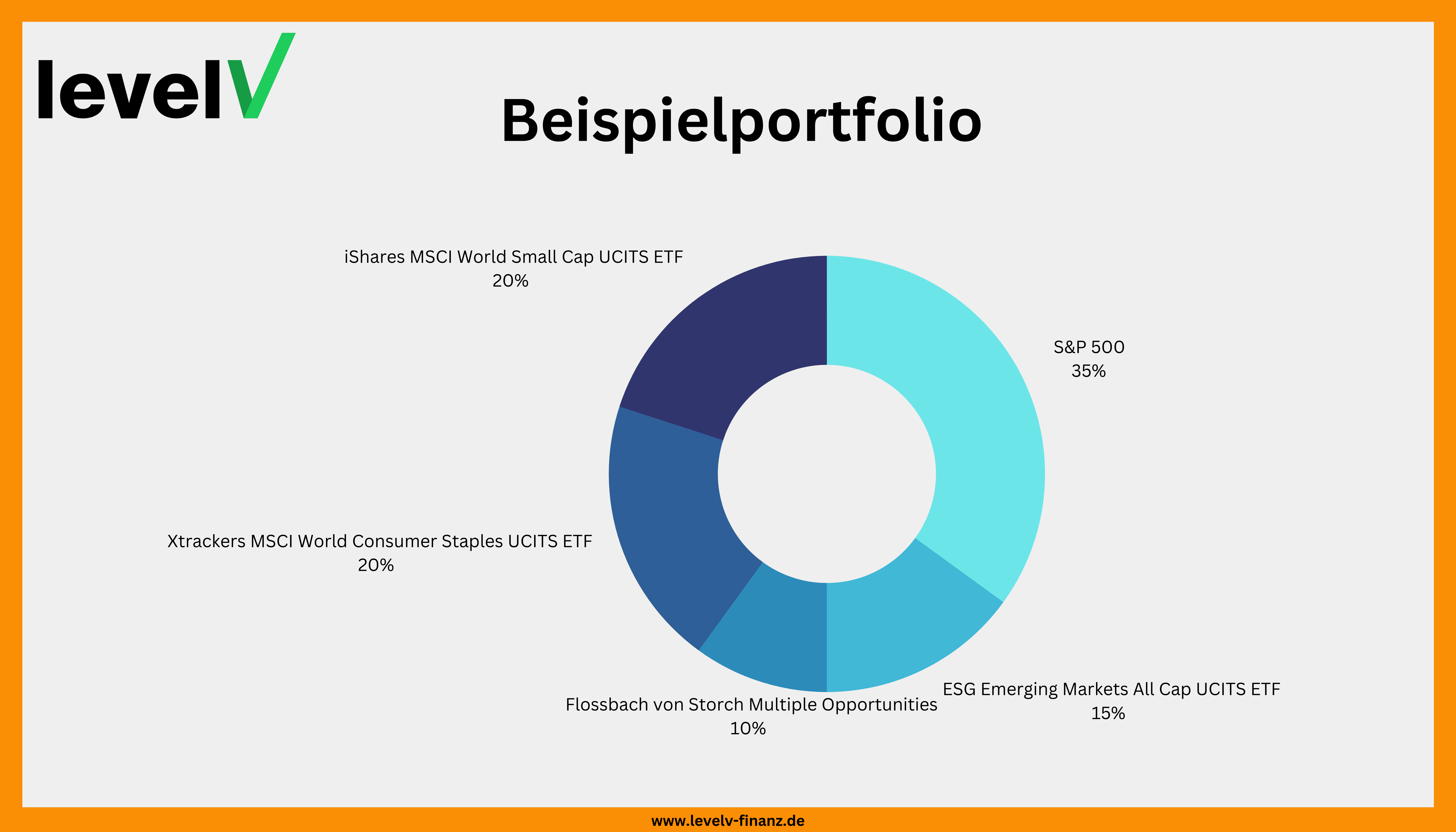

- Geld anlegen in 2023 - ein Beispiel für ein Fondsportfolio

- Geld anlegen in 2023 - so startest du am besten

- Geld anlegen in 2023 - Fazit

Geld anlegen in 2023 - was hat sich geändert?

Finanzkonzept > Finanzprodukt

Die Wahl des passenden Finanzproduktes ist wichtig. Noch wichtiger ist die Ausarbeitung eines individuellen Finanzkonzeptes, das sicherstellt, dass du in jeder Lebenssituation über ausreichend Liquidität verfügst in Kombination mit einer möglichst ertragreichen Anlagestrategie. Die optimale Gestaltung funktioniert nur über mehrere Produkte!

Die wichtigsten Erkenntnisse findest du hier zusammengefasst:

- In Zeiten der hohen Inflation und des Niedrigzinsumfeldes ist es umso wichtiger sein Geld zu investieren.

- Bis auf eine Liquiditätsreserve (beispielsweise 3-6 Monatsgehälter), sollte dein restliches Geld in verschiedene Anlageklassen investiert werden.

- Du solltest grundsätzlich im 2 Stufen verfahren vorgehen. Erst dein Vermögen und deine monatlichen Überschüsse definieren und anschließend eine Anlagestrategie festlegen.

- ETF-Sparplan und ab gehts? Nein! Du solltest dir nach der Anlagestrategie Gedanken über den Durchführungsweg machen.

- ETF-Sparplan oder Fondspolice? Beides! Nur so kannst du eine Kombination aus maximaler Ablaufleistung, Flexibilität und Planungssicherheit erreichen.

- Die Gewichtung der einzelnen Produkte hängt von deiner individuellen Situation (Alter, Risikobereitschaft, Prioritätensetzung) ab.

Was kannst du aus dieser Grafik mitnehmen?

- Bevor du Geld anlegst, solltest du deine existenziellen Risiken absichern

- Je höher die Rendite, desto höher das Risiko (=Volatilität)

- Je länger die Laufzeit, desto höher deine Rendite, bei gleichem Risiko

- Deine Fondspolice erwirtschaftet einen Großteil deiner Rendite

- Starte früh mit dem Geld anlegen, um schnell den Zinseszins anzukurbeln

- Nach erfolgreichem Vermögensaufbau kannst du in professionelle Anlagen (Private Equity) investieren

Geld anlegen - so erstellst du dir dein individuelles Finanzkonzept!

Du möchtest, dass wir dich beim Thema Geldanlage unterstützen?

Erfahre in einem kostenlosen Erstgespräch, welche Anlagestrategie zu dir passt!

Jetzt Kontakt aufnehmen- kurzfristig: 3 – 5 Jahre

- mittelfristig: 7 – 12 Jahre

- langfristig: <12 Jahre

Das könnte beispielsweise so aussehen:

- kurzfristig: BAföG abbezahlen & Notreserve von 10.000 € aufbauen

- mittelfristig: Auto kaufen & Immobilie finanzieren

- langfristig: laufende Einnahmen von 3.500 € Netto inflationsbereinigt durch Renten und Kapitalerträge

Geld anlegen in 2023 - welche Anlagemöglichkeiten hast du?

| Anlageklasse | Beschreibung |

|---|---|

| Aktien | Eigentumsanteile an Unternehmen

–> Wir empfehlen die Anlage in Fonds (zwecks Risikostreuung). Gehört zwingend zu jedem Portfolio dazu! Sollte im Regelfall den größten Anteil deines Portfolios ausmachen. |

| Anleihen | Schuldverschreibungen von Unternehmen oder Staaten

–> dein „Fallschirm“, damit du deine Aktien nicht in Krisenzeiten verkaufen musst. |

| Immobilien | Investitionen in physische Gebäude und Grundstücke

–> Wir empfehlen in vermietete Immobilien zu investieren (die eigengenutzte ist eher eine „Wohlfühlentscheidung“) |

| Rohstoffe | Handelbare Waren wie Metalle, Energie oder Agrarprodukte

–> kein Investment für Anfänger! |

| Edelmetalle | Handelbare Rohstoffe wie Gold, Silber oder Platin

–> „Krisenwährung“, interessant als Beimischung (beispielsweise 5 %) im Portfolio als Absicherung gegen Währungsrisiken oder lang anhaltende Finanzkrisen |

| aktive Investmentfonds | Sammeln Geld von Anlegern und investieren in verschiedene Anlageklassen

–> Geeignet für mittelfristige Anlagen |

| ETFs | Börsengehandelte Fonds, die einen Index oder eine Branche abbilden

–> Geeignet für langfristige Anlagen |

| Derivate | Finanzinstrumente, die ihren Wert von einem Basiswert ableiten, z. B. Optionen oder Futures

–> kein Investment für Anfänger! |

| Sparbuch | Einlagenkonto bei einer Bank mit niedriger Verzinsung und täglicher Verfügbarkeit

–> Geeignet als „Notgroschen“ für Notfälle |

| Tagesgeldkonto | Einlagenkonto bei einer Bank mit höherer Verzinsung als Sparbuch und täglicher Verfügbarkeit

|

| Kapitalbildende Lebensversicherung | Versicherung, bei der man regelmäßig Geld einzahlt und am Ende eine Versicherungssumme oder Rente erhält

–> Für niemanden mehr lohnenswert (Stichwort Niedrigzinsphase)! |

| Rürup | Steuerbegünstigte Rentenversicherung in der Sparphase

–> Interessant für konservative Gutverdiener, die eine lebenslange Leibrente wünschen. |

| Riester | Staatlich geförderte Rentenversicherung mit Zulagen und Steuervorteilen

–> Interessant für Personen mit niedrigem Einkommen und vielen Kindern (mind. 4) |

| Fondsgebundene Rentenversicherung | Rentenversicherung, bei der das Kapital in Investmentfonds angelegt wird

–> langfristige Anlage für jeden empfehlenswert. „Motor“ deines Finanzkonzeptes. |

| Kryptowährungen | Digitale Währungen, die auf der Blockchain-Technologie basieren

–> Nichts für Anfänger! |

| Peer-to-Peer-Kredite | Kredite, die von Privatpersonen vergeben werden, ohne Beteiligung einer Bank oder eines Finanzinstituts

–> Nichts für Anfänger! |

Wissenswert

Für kurzfristige Anlagen lohnt sich ein Tagesgeldkonto, für mittelfristige Anlagen ein Fondsdepot und für langfristige Anlagen eine Fondspolice am meisten. Die Grenzen sind fließend. Wir können durch eine finanzmathematische Analyse genau feststellen, welche Anlage(n) für dich am lohnenswerten ist.

- Wie flexibel ist meine Anlage?

- Gibt es versteckte Kosten?

- Ist mein Kapital vererbbar? Wenn ja, zu welchen Bedingungen?

Welche Rahmenbedingungen hat meine Anlage (Besteuerung in der Spar- & Auszahlungsphase, Anlagemöglichkeiten, Kosten beim Wechsel der Anlage)?

Warum du zwingend Geld anlegen musst!

Zu konservativ heißt beispielsweise grundsätzlich auf Aktien zu verzichten! Es gibt keine Anlageklasse, die nachweislich so viel Rendite erwirtschaftet, wie Aktien. Aus unseren über 4.500 Beratungsgesprächen können wir folgendes Fazit ziehen. Die Personen, die häufig nicht in Aktien investiert sind, haben häufig Folgendes gemeinsam:

- gefährliches Halbwissen oder kein Wissen

- schlechte Erfahrungen in der Vergangenheit gemacht

Gut zu wissen: Beide Punkte lassen sich durch Weiterbildung eliminieren.

„Wer den Verlust fürchtet, der kann keine Gewinne machen.“ (Zitat: Milliardär George Soros)

Wie risikoreich sind Aktien?

An folgender Grafik kannst du erkennen, dass die Wahrscheinlichkeit, mit Aktienfonds einen Verlust zu erzielen, marginal ist.

- Statistiken zu folge musst du nur eins mitbringen um mit Aktien gewinne zu erzielen - Geduld.

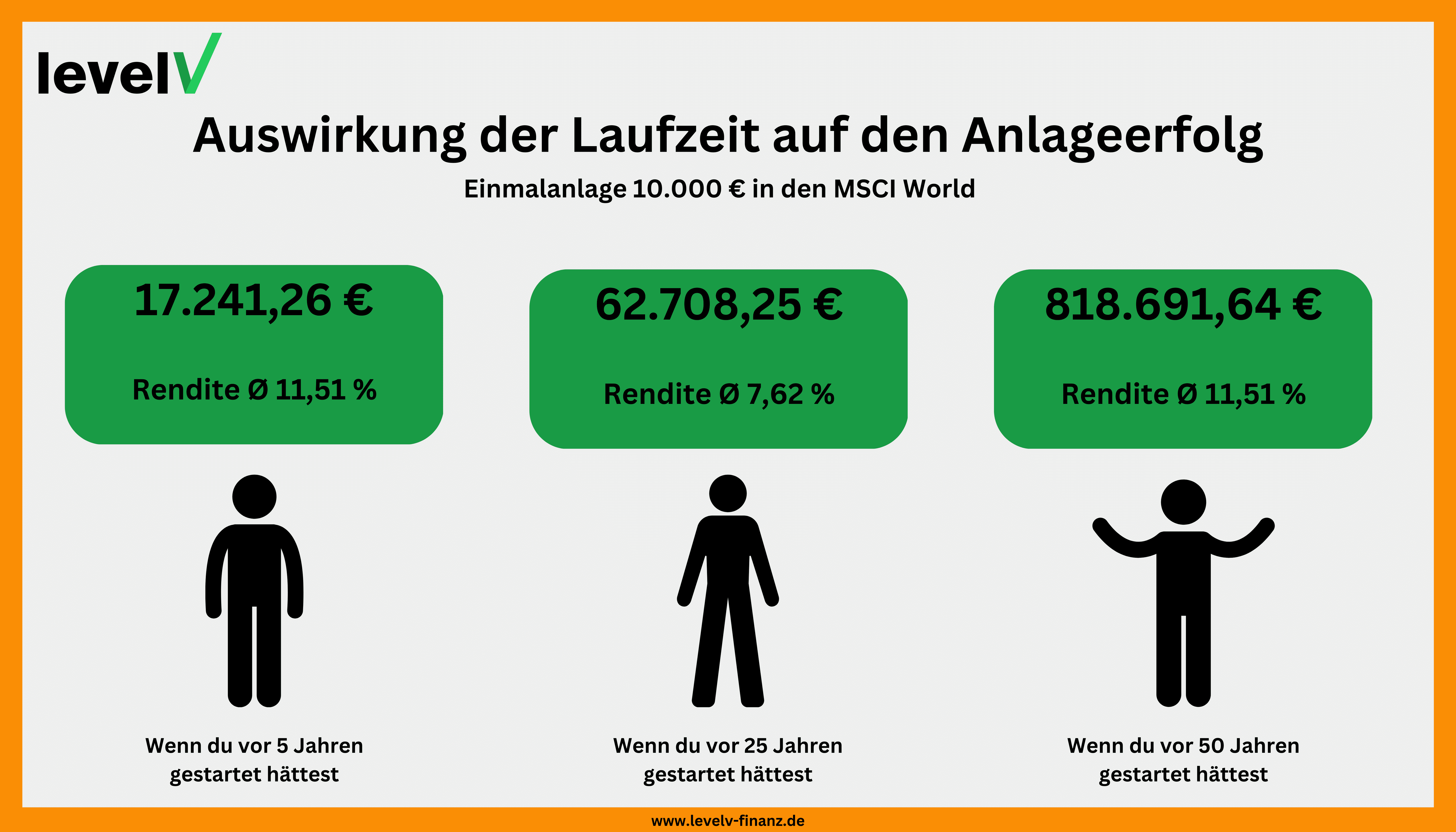

Wie sieht das Ganze konkret aus?

Anhand folgender Grafik wird deutlich, wie sich deine Aufteilung der Sparbeiträge/ dein Vermögen über die Jahre verändert. Die Grafik gibt nur eine grobe Richtung an. Dein individueller Fall kann je nach vorhandenem Vermögen, monatlichem Überschuss und Zielstellung anders aussehen.

Zuerst geht es für dich darum, einen Notgroschen aufzubauen und eventuell vorhandene Schulden zu tilgen. Anschließend wird ein Fondsdepot und eine Fondspolice bespart (grundsätzlich kann alles parallel laufen, um den Zinseszinseffekt anzukurbeln). Sobald die Sparziele im Notgroschen/ Fondsdepot erreicht sind, sollte dein Geld größtenteils in die Fondspolice fließen. Hier hast du den größten Hebel (Rendite nach Kosten & Steuern).

Wie lange solltest du Geld anlegen?

Vorteil bei dieser Vorgensweise:

Du musst dir keine Sorgen mehr über kurzfristige/ mittelfristige Ereignisse, wie beispielsweise Krisen (Finanzkrise 2008, Corona, Russland-Ukraine Krieg) machen, die den Kurs massiv beeinflussen können. Du wartest diese Krisen einfach ab. Noch besser: Du investierst in Krisenzeiten mehr Geld!

Vertrauen ist gut Kontrolle ist besser

Wir empfehlen dir grundsätzlich unabhängig davon, ob du einen Finanzberater hast oder mit einem arbeiten möchtest, dich ein bisschen mit dem Thema Geldanlage zu befassen.

Geld anlegen in 2023 - eine Schritt-für-Schritt-Anleitung zum Starten

Erstelle eine Übersicht zu deinen Finanzen. Diese sollte unter anderem Folgendes enthalten:

- aktuelles Kapital/ Vermögen (hierzu gehören auch Schulden)

- aktuelle Finanzprodukte (alles wo direkt oder indirekt Geld investiert wird) – Beispiele hierfür sind: Bausparverträge, Riester-, Rürupverträge, fondsgebundene Rentenversicherungen)

- aktuelle Überschüsse

Schritt 2: Überprüfe deinen Versicherungsstatus. Es mag zwar „unpassend klingen“, doch eine Vermögensplanung beginnt mit der Sicherstellung der Existenz beziehungsweise des Vermögens. Da bestimmte Risiken (Personenschäden, Vermögensschäden/Verlustausfälle oder die eigene Arbeitskraft) nicht durch „kleine Polster“ auffangbar sind, benötigst du hierfür zwingend einen Versicherungsschutz.

Schritt 3: Definiere konkrete Ziele für die Anlagezeiträume:

- kurzfristig (3 – 5 Jahre)

- mittelfristig (7 – 12 Jahre)

- langfristig (<12 Jahre)

Schritt 4: Vergleiche die unterschiedlichen Anlagen auf ihre Rentabilität (Rendite nach Kosten und Steuern). Da der Markt sehr breit (und leider auch intransparent) aufgebaut ist, empfiehlt es sich hierfür zusätzliche Hilfe zu suchen.

Zusätzliche Tipps:

- In jedes Portfolio gehören zwingend Aktien (am besten in Form von Fonds)! Als Faustregel gilt hier die Formel: 100 - Lebensalter = Anteil Aktien in deinem Gesamtportfolio.

- Betrachte die Aufteilung immer als Gesamktkonstrukt aller Finanzprodukte. Das bedeutet du kannst gerne in einem Produkt zu 100 % in Aktien investieren (beispielsweise in einer Fondspolice), auch wenn du nur eine Aktienquote von beispielsweise 75 % haben willst.

- Jedes Finanzprodukt hat Kosten. Es gibt keine kostenfreie Anlage. Informiere dich entsprechend.

- Verzichte auf Garantieprodukte. Sie klingen in der Theorie zwar gut, in der Praxis lohnt sich dies nur für die Versicherungsgesellschaft.

- Hin und her macht Taschen leer. Versuche nicht jeden Trend mit zu gehen. Verfolge deine eigene Anlagestrategie.

- Diversifikation ist wichtig. Streue dein Kapital auf unterschiedliche Anlagen- und Anlageklassen, um Verlustrisken zu minimieren

„Geduld ist die oberste Tugend des Investors.“ (Zitat: Börsenlegende Benjamin Graham)

Geld anlegen in 2023 - diese Anlagen solltest du meiden

- hohe Kosten/Steuern

- niedrige Renditen

Im Folgenden schauen wir uns die Produkte, die sich nicht für dich lohnen, genauer an. Die jeweilige Zielgruppe zeigt dir wofür/ für wen diese Produkte interssant sein können.

Bausparverträge

- hohe Kosten (meist 1,6 % Abschlussgebühren)

- wenig bis gar keine Zinsen. Häufig >1 % Zinsen

Zielgruppe: Konservative Menschen, die eine Immobilie finanzieren und sich einen niedrigen Zinssatz sichern wollen.

Riesterverträge

- hohe Kosten (2,5 % Abschlusskosten und Verwaltungskosten des Versicherers)

- geringe Rendite, da staatlich reguliert (Aktienquote im Regelfall >20 %)

Zielgruppe: Menschen mit vielen Kindern (mindestens 4–5), die ein geringes Jahreseinkommen haben.

Kapitalbildende Lebensversicherungen

- hohe Kosten (und zusätzlich Kosten für Todesfallabsicherung)

- Rendite abhängig vom garantierten Zins in Lebensversicherungen (aktueller Zins liegt bei 0,25 %)

Zielgruppe: Für niemanden lohnenswert! Schauen wir uns nun die ertragreichen Anlagemöglichkeiten an.

Geld anlegen in 2023 - diese Anlagen sind sinnvoll für dich

- Grüne Felder = Jahre, an denen du einen Gewinn erzielt hättest.

- Rote Felder = Jahre, an denen du einen Verlust erzielt hättest

- Je dunkler die Felder, desto höher der Gewinn bzw. Verlust in dem Jahr.

- Die Wahrscheinlichkeit innerhalb der ersten 5 Jahre mit Aktien einen Verlust zu machen ist gegeben (in dem Beispiel ca. 15 %)

- Die Wahrscheinlichkeit nach 10 Jahren mit Aktien einen Verlust zu machen, ist fast nicht gegeben (in dem Beispiel >5 %)

- Nach 15 Jahren Haltedauer, hättest du IMMER einen Gewinn gemacht, egal wann du verkauft hättest (sogar in der Finanzkrise 2008)

- Mit Aktien erwirtschaftest du im Schnitt 9 % Rendite pro Jahr

Bisher konntest du schon folgendes mitnehmen: Für eine ertragreiche Anlage ist es zwingend erforderlich, dass du in Aktien investierst. Wir empfehlen dir die Anlage in Fonds, um ein Totalverlustrisiko zu vermeiden. Die Wahrheit ist niemand, egal wie tief er in der Finanzmaterie ist, kann vorhersehen, was mit einer Aktie passieren wird (vor allem im kurzfristigen Bereich).

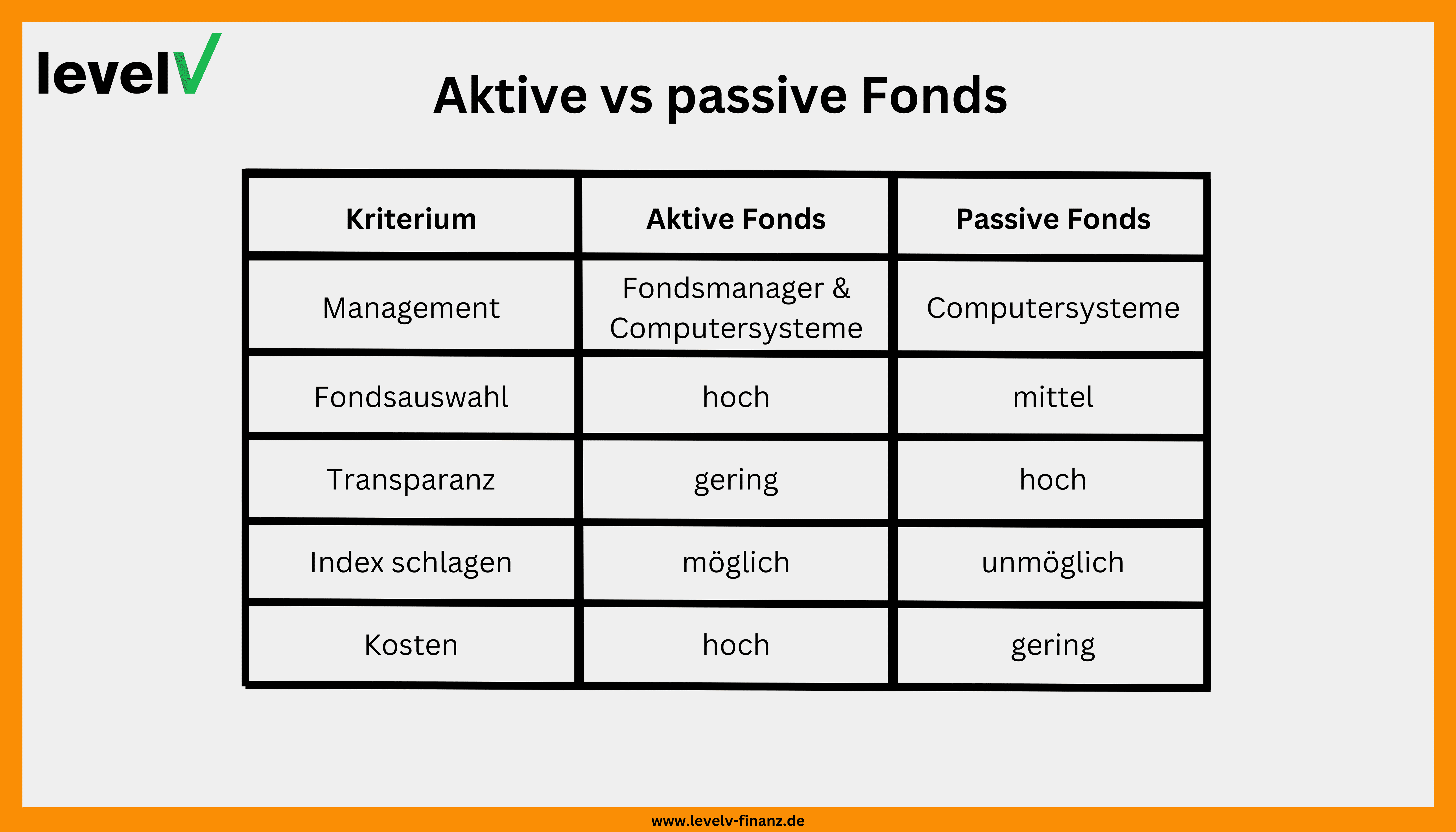

Passiv oder aktiv gemanagte Fonds?

Gerade die passive Anlage, in sogenannte ETFs, hat in den letzten Jahren an deutlicher Beliebtheit gewonnen.

Warum aktiv gemanagte Fonds langfristig den Markt nicht schlagen

Es gibt inzwischen zahlreiche Studien darüber, dass aktive Fondsmanager ihren Vergleichsindex nicht schlagen. Woran liegt das? In Zeiten des Internets und der schnellen Informationsverbreitung sind die Märkte sehr effizient geworden. Das bedeutet, dass jeder Mensch die Möglichkeit hat in kürzester Zeit die Nachrichten oder aktuellen Quartalszahlen über ein Unternehmen herauszufinden. Ein Fondsmanager kann nur planbar eine Überrendite erzielen, wenn er einen bestimmten Informationsvorsprung gegenüber des Marktes hat.Der Mensch neigt zu Selbstüberschätzung. Jeder Überrendite, die ein Marktteilnehmer im Vergleich zum Durchschnitt zu erzielen vermag, steht eine entsprechende Minderrendite eines anderen Teilnehmers gegenüber. Anders ausgedrückt: Wo ein Gewinner ist, da muss auch ein Verlierer sein.

Vorhersage kaum möglich. Die wenigen Fondsmanager, die Ihren Markt dauerhaft schlagen, ausfindig zu machen, bevor sie es tun, ist extrem schwierig. Schließlich musst du die Nadel im Heuhaufen finden.

Geldanlage in aktiv gemanagte Fonds

Solltest du kurzfristig bis mittelfristig Geld anlegen, kann die Anlage in aktiv gemanagte Fonds sinnvoll sein. Auch wenn die meisten Fondsmanager ihren Vergleichsindex nicht schlagen, hast du den Vorteil, dass die Volatilität (= Kursschwankung), bei gleicher Rendite geringer ist.

„Ohne große Verwunderungen sind Aktien über zwanzig Jahre relativ vorhersagbar. Ob sie in zwei bis drei Jahren höher oder niedriger stehen werden, könnte man, um das zu entscheiden, genauso gut eine Münze werfen.“ (Zitat: Fondsmanager Peter Lynch)

Geld anlegen in 2023 - Aktien über Fondsdepot oder Fondspolice?

Die Kurzfassung lautet:

Für kurze bis mittelfristige Zeiträume lohnt sich das Fondsdepot und für lange Zeiträume die Fondspolice mehr für dich.

Im Fondsdepot profitierst du von den geringen Kosten und der großen Flexibilität und Fondsauswahl.

Allerdings bist du in deiner Anlagestrategie „gehemmt“, da dir bei Fondswechseln Kosten entstehen. Außerdem musst du deine Gewinne mit der Kapitalertragssteuer (25 %) besteuern und bist dem Risiko über die nächsten Jahrzehnte ausgesetzt, dass die Politik den Steuersatz weiter anhebt (zur Debatte steht häufig die Besteuerung mit dem Einkommenssteuersatz).

In der Fondspolice kannst du deine Anlagestrategie über die Laufzeit mit gutem Gefühl umstellen, da für Fondswechsel keine Kosten anfallen. Zusätzlich profitierst du von Steuervorteilen (Besteuerung nach dem Halbeinkünfteverfahren oder mit dem Ertragsanteil), welche du dir vertraglich sicherst.

Allerdings stehen den Vorteilen die höheren Kosten (meistens 30–50 % teurer als ein Fondsdepot) und die niedrige Flexibilität (Einzahlungen können mal nicht so einfach pausiert bzw. hoch- und runtergefahren werden und Geldentnahmen sind zwar möglich, häufig mit Nachteilen verbunden) gegenüber.

62+12-Regel

Damit du in die Vorzüge einer Fondspolice kommst, muss diese mindestens 12 Jahre von dir bespart und die Entnahme nach deinem 62. Lebensjahr getätigt werden. Andernfalls erhältst du die Steuervorteile nicht, sodass sich die Fondspolice nicht lohnt.

Eine Fondspolice ist nur in einem guten Finanzkonzept sinnvoll!

95 % der Fondspolicen werden innerhalb der ersten fünf Jahre gekündigt. Dies liegt häufig daran, dass:

- Die Kostenquote in der Fondspolice von einem unabhängigen Finanzberater (wie beispielsweise uns) optimiert wird

- Aufgrund von einer fehlenden Liquiditätsreserve plötzliche Kosten (beispielsweise eine Autoreparatur) nicht aus anderen Mitteln finanziert werden können

- Aufgrund von Unwissenheit: Man weiß gar nicht mehr warum man das Produkt abgeschlossen beziehungsweise welche Vorteile man hat (klingt banal, sehen wir in der Praxis sehr häufig!)

Alle Punkte lassen sich durch ein gut durchdachtes Finanzkonzept vermeiden. Ein solides Finanzkonzept schlägt immer ein einzelnes gutes Finanzprodukt!

Geld anlegen in 2023 - ein Beispiel für ein Fondsportfolio

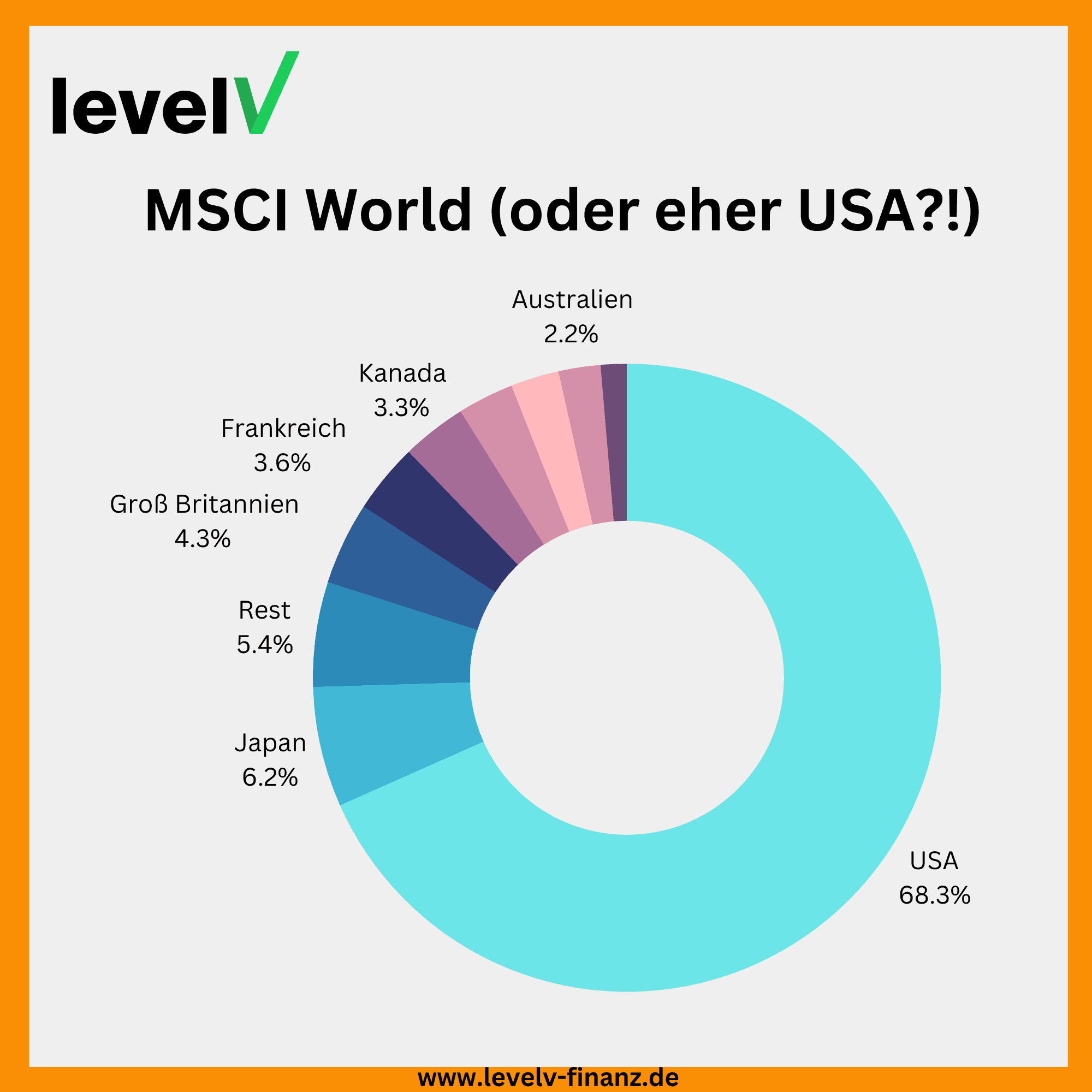

Der MSCI World gilt für viele als Basisinvestment für die Geldanlage. Schließlich bildet dieser ein Weltportfolio ab. Beim genauen Hinsehen fällt allerdings auf, dass die Aufteilung ein „Klumpenrisiko“ birgt. Zugegeben, die USA sind (aktuell zumindest) die größte Wirtschaftsnation. Aber würdest du mit knapp 70 % deines Vermögens darauf setzen, dass dies langfristig so bleibt? Bei einem guten Finanzkonzept geht es immer um die Schere zwischen „was läuft aktuell gut“ und „wie wird die Zukunft“ aussehen.

Wie könnte die Zukunft aussehen?

Dass unsere Welt immer technologischer wird (jüngstes Beispiel ist wohl ChatGPT), sollte jedem klar sein. Doch welche Finanzmärkte werden in der Zukunft dominieren? Das lässt sich natürlich nicht vorhersagen. Allerdings könnte eine Strategie folgendermaßen aussehen:- höhere Gewichtung von sogenannten Megatrends (bspw. Robotik, Wassertstoff, KI)

- höhere Gewichtung von Wachstumsmärkten (bspw. Afrika und Asien)

In diesem Beispielportfolio werden folgende Sektoren stärker berücksichtigt als beim MSCI World:

- Wachstumsmärkte wie Asien & Afrika

- Die sogenannten "Emerging Markets" (Schwellenländer vor dem Schritt zur Industrienation zu werden)

- Unternehmen mit kleinem Basiswert (leichter prozentual zu wachsen)

- Stärkere Gewichtung des Technologiesektors

- Stärkere Gewichtung von Konsumgütern

So ein Portfolio lässt sich sowohl in einem Fondsdepot als auch in einer Fondspolice umsetzen. Im Regelfall ist eine Kombination aus beidem sinnvoll.

Wusstest du...

dass sich der Weltbevölkerungsanteil Afrikas von 16,6 % (aktuell) bis 2050 auf stolze 26 % entwickeln wird. Dies sind alles potenzielle Kunden und potenzielle Unternehmer, die das Wirtschaftswachstum in den afrikanischen Ländern ankurbeln werden.

Geld anlegen 2023 - So startest du am besten

| Zielgruppe | Empfehlung |

|---|---|

| Studenten | Arbeitskraftabsicherung, um schnell den Gesundheitszustand einzufrieren. Anfangen mit geringen Sparraten (bspw. 25 – 50 €), um den Zinseszinseffekt anzukurbeln. Vor allem früh in langfristige Bereiche (bspw. Fondsdepot & Fondspolice) investieren. |

| Berufseinsteiger | Arbeitskraftabsicherung, um schnell den Gesundheitszustand einzufrieren. Mindestens 20 % vom Nettoeinkommen in eine langfristige Anlage (Fondsdepot & Fondspolice) investieren. Rücklage von 3 Monatsgehältern aufbauen. |

| Angestellte mit niedrigem Einkommen | Fokus auf die Haushaltsplanung, damit mehr Liquidität vorhanden ist. Prüfung von Fördermöglichkeiten, beispielsweise VWL oder Arbeitnehmersparzulage. |

| Angestellte mit mittlerem Einkommen | Mindestens 20 % vom Nettoeinkommen in eine langfristige Anlage (Fondsdepot & Fondspolice) investieren. Rücklage von 3 Monatsgehältern aufbauen. |

| Angestellte mit hohem Einkommen | Prüfung einer steuerbegünstigten Altersvorsorge. Nach „klassischen Investments“ (Fondsdepot & Fondspolice) Anlageklassen wie Immobilie & Private Equity/Vermögensverwaltung. |

| Frauen | Genauso wie bei Männern (auch wenn es gerade viele „Spezialisten“ für Frauen am Markt gibt). |

| Unternehmer & Selbständige | Prüfung einer steuerbegünstigten Altersvorsorge. Fokus auf flexible Kapitalanlagen im Finanzkonzept. Nach „klassischen Investments“ (Fondsdepot & Fondspolice) Anlageklassen wie Immobilie & Private Equity/Vermögensverwaltung). |

| Menschen in der 2. Lebenshälfte | Prüfung der aktuellen Ansprüche. Je nach Situation einzelne „Schwachstellen“ ausmerzen. |

| Millionäre | Private Equity und vermietete Immobilien. Fokus auf Verringerung der Steuer. Je nach Alter (die meisten Millionäre sind über 55) kann das Thema Erbgestaltung interessant sein. |

| Rentner/Pensionäre | Prüfung der Ansprüche. Je nach Situation einzelne „Schwachstellen“ ausmerzen. Auch kurz vor der Rente kann man noch ertragreich Geld anlegen, vorsorgen (beispielsweise mit Einmalzahlungen). |

Geld anlegen 2023 - Fazit

- Verschaffe dir einen Überblick (Wie viel Geld kannst du sparen? Welche Ziele hast du? Welche Finanzprodukte hast du bereits? u.s.w.)

- Ein gutes Finanzkonzept schlägt immer ein einzelnes Finanzprodukt (Absicherung, Aufteilung der Anlageklassen, finanzmathematisches Gutachten u.s.w.)

- Egal wie konservativ deine Anlegermentalität ist, an Aktien (vorzugsweise in Fonds) kommst du nicht rum!

- Am besten eignet sich eine Kombination aus aktiven- und passiven Fonds

- Fondsdepot oder Fondspolice? Beides solltest du haben!

- Hole dir Hilfe von einem Experten. Gerade im Erstgespräch erhältst du im Regelfall wertvolle Hilfestellung. Dieses ist bei den meisten Unternehmen (beispielsweise bei uns) kostenlos.

Geld anlegen 2023 FAQ - die meistgestellten Fragen

- Wie viel Kapital kann ich anlegen (Einmalig & monatlich)?

- Wie lange ist mein Anlagehorizont

- Wie viel Risiko möchte ich eingehen?

- Welches Ziel verfolge ich?

Du möchtest, dass wir dich beim Thema Geldanlage unterstützen?

Erfahre in einem kostenlosen Erstgespräch, welche Anlagestrategie zu dir passt!

Jetzt Kontakt aufnehmen