Das Wichtigste in Kürze:

- Die Befreiung von der gesetzlichen Rente lohnt sich - Nimm das Thema selbst in die Hand.

- Richtige Rürup-Rente + Depot = Gelddruckmaschine

- Basisrente lohnt sich auch für gutverdienende Angestellte.

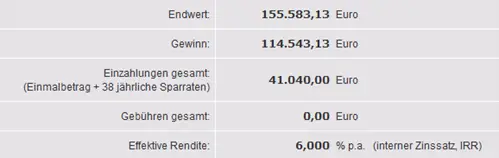

Wie viel Rendite bringt eine Rürup-Rente pro Jahr?

Rürup + Depot = Gelddruckmaschine

Warum macht das nicht jeder so?

Ich vermute zum einen, weil viele Leute einmal etwas abschließen wollen und sich danach um nichts kümmern wollen. Zum anderen vermute ich Unwissenheit und fehlende Unterstützung! Unterstützung beim richtigen Vertrag, der Depoteröffnung und den Kleinigkeiten, an die du denken musst. Und an diesem Punkt setzen wir mit unserem gesamtheitlichen Beratungskonzept an.Mit der Rürup-Rente Steuern zu sparen

| Jahr | Höchstbetrag Ledig | davon abzugsfähig |

| 2020 | 25.046 € | 90 % |

| 2021 | 25.787 € | 92 % |

| 2022 | 25.639 € | 94 % |

| 2023 | 26.528 € | 100 % |

| 2024 | 27.566 € | 100 % |

Wie viel kann ich monatlich oder jährlich einzahlen, um den Höchstbetrag gut zu nutzen?

Wie viel kann ich als Angestellter monatlich oder jährlich einzahlen, um den Höchstbetrag gut zu nutzen?

Mein Tipp als Selbstständiger: Wähle eine monatliche Sparrate, die sich an den Beiträgen zur gesetzlichen Rente orientiert und tätige am Ende des Jahres Einmalzahlungen bis zum Höchstbetrag. Vorausgesetzt, du hattest ein profitables Jahr. Damit sparst du unnötige Steuern, hast für deinen Ruhestand vorgesorgt und bleibst unter dem Jahr flexibel.

- Die Rendite der Rürup-Rente ist abhängig vom gewählten ETF und dem persönlichen Steuersatz

- Rürup + Depot für die Steuerrückerstattungen = Gelddruckmaschine

- Auch für gutverdienende Angestellte lohnt sich Rürup

Wie verändert Rürup mein zu versteuerndes Einkommen?

Schauen wir uns dazu einmal Peter Mustermann an:

- Selbstständiger Grafikdesigner

- 70.000 € Brutto Jahresverdienst

- monatliche Rürup-Sparrate 600 € (Jahresbeitrag 7200 €)

- am Ende des Jahres Rürup Sonderzahlung 5000 €

- Steuererklärung 2023

Veränderung in der Steuerbelastung:

| Zu versteuerndes Einkommen | Steuern |

| 63.000 € (ohne Rürup) | 16.487 € |

| 50.800 € (mit Rürup) | 11.640 € |

| 36.472 € (mit Rürup Höchstbetrag) | 6681 € |

Diese Tabelle wurde mit dem Lohn- und Einkommensteuerrechner erstellt.

Rürup-Rente FAQ - die meistgestellten Fragen

Altersvorsorge mit Finanzkonzept

Durch finanzmathematische Auswertung professionell den Ruhestand planen.

Jetzt Kontakt aufnehmenDie Rürup-Rente sollte niemals als eine Ein-Produktlösung betrachtet werden, sondern als Teil eines gesamtheitlichen Investmentkonzepts.

Ein richtig gestalteter Rürup-Tarif kann dir Steuererleichterungen und eine starke Rendite bringen. Vorausgesetzt der Tarif kann in ETFs investieren und enthält alle wichtigen Klauseln, damit du auch flexibel bleibst.

Leider können das die wenigsten Tarife. Wenn du dir unsicher bist, ob die Basisrente für dich geeignet ist, welche Sparrate zu deiner Situation passt oder wie gut dein bestehender Vertrag ist. Dann stehen wir dir mit unserer jahrelangen Erfahrung zur Seite.